Super Micro Computer – เริ่มต้นอ่อนแอแต่แนวโน้มแข็งแกร่งสำหรับปี 2026

หลังจากเริ่มต้นปีงบการเงินอย่างเชื่องช้า Super Micro Computer คาดการณ์ว่าการขายจะฟื้นตัวและรายได้จะเพิ่มเป็นสองเท่าในไตรมาสที่ 2 ขณะที่เป้าหมายทั้งปียังคงเดิมที่ 36 พันล้านดอลลาร์สหรัฐ หุ้นปัจจุบันซื้อขายใกล้มูลค่ายุติธรรม

Super Micro Computer, Inc. (NASDAQ: SMCI) รายงานผลประกอบการไตรมาส 1 สำหรับปีงบการเงิน 2026 ด้วยรายได้ราว 5.0 พันล้านดอลลาร์สหรัฐ (–15% y/y) และกำไรต่อหุ้น (EPS) แบบ non-GAAP ที่ 0.35 ดอลลาร์สหรัฐ พร้อมด้วยอัตรากำไรขั้นต้นแบบ non-GAAP ที่ 9.5% ผลลัพธ์เหล่านี้โดยรวมอ่อนแอกว่าที่ตลาดคาด: ทั้งรายได้และ EPS ต่ำกว่าค่าคาดการณ์ฉันทามติและช่วงคาดการณ์เบื้องต้นของบริษัท แม้โดยภาพรวมจะสอดคล้องกับการคาดการณ์ที่เพิ่งปรับใหม่เมื่อไม่นานมานี้ที่ราว 5 พันล้านดอลลาร์สหรัฐ ผู้บริหารระบุว่าสาเหตุของการพลาดเป้าเกิดจากการเลื่อนโครงการ AI ขนาดใหญ่หลายโครงการและการส่งมอบเซิร์ฟเวอร์แร็กไปยังไตรมาสถัดไป เนื่องจากการปรับเปลี่ยนการกำหนดค่าและความล่าช้าในการจัดส่ง

สำหรับไตรมาส 2 ของปีงบการเงิน 2026 บริษัทคาดว่ารายได้จะเพิ่มขึ้นเป็น 10–11 พันล้านดอลลาร์สหรัฐ และ EPS แบบ non-GAAP ที่ 0.46–0.54 ดอลลาร์สหรัฐ ซึ่งบ่งชี้ว่ายอดขายเกือบเพิ่มขึ้นเป็นสองเท้าเมื่อเทียบกับไตรมาสที่รายงาน สำหรับทั้งปีงบการเงิน 2026 Super Micro คาดการณ์รายได้อย่างน้อย 36 พันล้านดอลลาร์สหรัฐ โดยได้รับแรงหนุนจากยอดคำสั่งซื้อคงค้างที่แข็งแกร่งสำหรับเซิร์ฟเวอร์ AI และการลงทุนของลูกค้าในโครงสร้างพื้นฐาน AI ที่ยังอยู่ในระดับสูงอย่างต่อเนื่อง

บทความนี้ตรวจสอบ Super Micro Computer, Inc. อธิบายแหล่งรายได้หลักของบริษัท วิเคราะห์ผลการดำเนินงานรายไตรมาสล่าสุด และเน้นภาพรวมทางการเงินสำหรับปีงบการเงิน 2026 นอกจากนี้ยังรวมการวิเคราะห์ทางเทคนิคสำหรับหุ้น SMCI ซึ่งเป็นพื้นฐานสำหรับการคาดการณ์หุ้น Super Micro Computer, Inc. สำหรับปีปฏิทิน 2026

เกี่ยวกับบริษัท Super Micro Computer, Inc.

Super Micro Computer ก่อตั้งขึ้นในปี 1993 โดย Charles Liang บริษัทออกแบบและผลิตฮาร์ดแวร์เซิร์ฟเวอร์ รวมถึงเมนบอร์ด เซิร์ฟเวอร์ โซลูชันจัดเก็บข้อมูล ระบบ GPU และเทคโนโลยีคอมพิวติ้งอื่น ๆ ด้วยโรงงานการผลิตเฉพาะในเนเธอร์แลนด์ สหรัฐอเมริกา และไต้หวัน บริษัทสามารถปรับแต่งผลิตภัณฑ์ให้ตรงกับความต้องการเฉพาะของแต่ละตลาดได้

Super Micro ใช้วิธีการแบบโมดูลาร์เพื่อส่งมอบโซลูชันที่ปรับแต่งสำหรับดาต้าเซ็นเตอร์ บริการคลาวด์ และลูกค้าองค์กร บริษัทเข้าจดทะเบียนในตลาดหลักทรัพย์เมื่อวันที่ 29 มีนาคม 2007 ในตลาด NASDAQ ภายใต้สัญลักษณ์ SMCI

แหล่งรายได้หลักของ Super Micro Computer, Inc.แหล่งที่มาของรายได้หลักของ Super Micro Computer, Inc.

Super Micro Computer สร้างรายได้จากแหล่งต่อไปนี้:

- ระบบเซิร์ฟเวอร์ – ส่วนรายได้ที่ใหญ่ที่สุด ซึ่งรวมถึง:

##. Rackmount servers – เซิร์ฟเวอร์ประสิทธิภาพสูงที่ออกแบบมาสำหรับดาต้าเซ็นเตอร์ คลาวด์คอมพิวติ้ง และงาน AI

##. GPU-optimised systems – เซิร์ฟเวอร์ที่สร้างขึ้นสำหรับแอปพลิเคชันปัญญาประดิษฐ์ (AI) การเรียนรู้ของเครื่อง และดีพเลิร์นนิง

##. เซิร์ฟเวอร์แบบบเลดและมัลติโมดูล – โซลูชันความหนาแน่นสูงสำหรับองค์กรและสภาพแวดล้อมระดับ hyperscale

- ระบบจัดเก็บข้อมูล – ส่วนนี้รวมโซลูชันแบบ all-flash และไฮบริด ตลอดจนสถาปัตยกรรมซอฟต์แวร์กำหนดการจัดเก็บ (SDS)

- ระบบฝังตัวและ IoT – ครอบคลุมรายได้จากผลิตภัณฑ์อุตสาหกรรมและเอดจ์คอมพิวติ้ง รวมถึงเซิร์ฟเวอร์ IoT และเอดจ์ที่ใช้ในสมาร์ทซิตี้ ระบบอัตโนมัติ และการประมวลผลข้อมูลแบบเรียลไทม์ นอกจากนี้ยังรวมโซลูชันคอมพิวติ้งอุตสาหกรรมสำหรับด้านการดูแลสุขภาพ โทรคมนาคม และการผลิต

- เทคโนโลยีเครือข่ายและพลังงาน – ส่วนนี้ประกอบด้วย:

##. อุปกรณ์เครือข่ายประสิทธิภาพสูง – สวิตช์อีเทอร์เน็ต อะแดปเตอร์เครือข่าย และอินเตอร์คอนเน็กต์สำหรับดาต้าเซ็นเตอร์

##. หน่วยจ่ายไฟ (PSU) และระบบระบายความร้อน – แหล่งจ่ายไฟแบบโมดูลาร์ ประหยัดพลังงาน และมีความซ้ำซ้อน พร้อมทั้งโซลูชันระบายความร้อนด้วยอากาศและของเหลว

- คอมโพเนนต์และอุปกรณ์เสริม – รายได้จากชิ้นส่วนฮาร์ดแวร์เดี่ยว เช่น เมนบอร์ด เคสซีส แบ่งตัวเครื่อง โปรเซสเซอร์ หน่วยความจำ อุปกรณ์จัดเก็บข้อมูล และตัวเร่งความเร็ว

รูปแบบธุรกิจของ Super Micro มุ่งเน้นที่ระบบคอมพิวติ้งแบบโมดูลาร์และปรับแต่งได้ เพื่อตอบโจทย์องค์กร ผู้ให้บริการคลาวด์ และอุตสาหกรรมปัญญาประดิษฐ์

ภัยคุกคามจากการถูกถอดถอนออกจากตลาด NASDAQ สำหรับบริษัท Super Micro Computer, Inc.

Super Micro Computer เผชิญปัญหาร้ายแรงที่เกี่ยวข้องกับแนวทางการบัญชีและธรรมาภิบาลองค์กร ซึ่งนำไปสู่ความเสี่ยงในการถูกเพิกถอนออกจากตลาด NASDAQ ระหว่างปี 2014 ถึง 2017 บริษัทได้กระทำการละเมิดในการบันทึกรายได้และค่าใช้จ่าย ส่งผลให้ถูกคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์สหรัฐ (SEC) สอบสวน ในปี 2020 SEC ระบุว่าบริษัทและอดีตประธานเจ้าหน้าที่ฝ่ายการเงินได้กระทำการละเมิดด้านบัญชี ส่งผลให้มีข้อตกลงยอมความ โดย Super Micro ตกลงจ่ายค่าปรับ 17.50 ล้านดอลลาร์สหรัฐ

ในปี 2018 Super Micro ถูกถอดออกจากการจดทะเบียนในตลาด NASDAQ ชั่วคราว เนื่องจากการล่าช้าในการยื่นรายงานทางการเงิน บริษัทล้มเหลวในการเผยแพร่ข้อมูลการเงินที่เป็นปัจจุบันเกือบสองปี ทำให้เกิดความกังวลในหมู่นักลงทุนและหน่วยงานกำกับดูแล

ในปี 2024 บริษัทกลับมาอยู่ในศูนย์กลางของข่าวอื้อฉาวอีกครั้งหลังการเผยแพร่รายงานสืบสวนโดย Hindenburg Research รายงานอ้างว่า Super Micro มีแนวปฏิบัติด้านบัญชีที่น่าสงสัย และมีความเชื่อมโยงกับซัพพลายเออร์ที่ถูกควบคุมโดยญาติของซีอีโอ ข้อกล่าวหาเหล่านี้จุดชนวนความคลางแคลงรอบใหม่เกี่ยวกับความโปร่งใสของการรายงานทางการเงินของบริษัท

แรงกระแทกเพิ่มเติมเกิดขึ้นเมื่อ Super Micro ตัดสินใจเลื่อนการยื่นรายงานประจำปีสำหรับปีงบประมาณ 2024 ส่งผลให้ได้รับคำเตือนจาก NASDAQ เกี่ยวกับความเป็นไปได้ของการถูกเพิกถอน สถานการณ์เลวร้ายลงในเดือนตุลาคม 2024 เมื่อบริษัทผู้สอบบัญชี Ernst & Young ปฏิเสธที่จะทำงานกับ Super Micro ต่อไป โดยอ้างถึงปัญหาการควบคุมภายใน ธรรมาภิบาลองค์กร และความเป็นไปได้ของการละเมิดแนวปฏิบัติด้านบัญชี การถอนตัวของผู้สอบบัญชีทำให้ความสงสัยของนักลงทุนทวีความรุนแรงขึ้น ส่งผลให้ราคาหุ้นของบริษัทปรับตัวลดลง

เพื่อตอบสนองต่อวิกฤติ คณะกรรมการบริษัทของ Super Micro ได้จัดตั้งคณะกรรมการอิสระพิเศษเพื่อสืบสวนข้อกล่าวหาที่ Ernst & Young และ Hindenburg Research ยกขึ้น ในเดือนธันวาคม 2024 คณะกรรมการได้สรุปการสอบสวน โดยระบุว่าไม่มีหลักฐานการฉ้อโกงหรือการกระทำผิดของฝ่ายบริหารของบริษัท ภายหลัง NASDAQ ให้ขยายเวลาจนถึงเดือนกุมภาพันธ์ 2025 เพื่อให้ Super Micro แก้ไขการละเมิดและยื่นรายงานทั้งหมดที่จำเป็น

Super Micro หลีกเลี่ยงการถูกเพิกถอนได้สำเร็จโดยการยื่นแผนฟื้นฟูการปฏิบัติตามข้อกำหนดและแต่งตั้ง BDO USA เป็นผู้สอบบัญชีรายใหม่ NASDAQ ให้ขยายเวลาบริษัทจนถึงวันที่ 25 กุมภาพันธ์ 2025 เพื่อยื่นรายงาน 10-K และ 10-Q สำหรับไตรมาสที่สิ้นสุดวันที่ 30 กันยายน และ 31 ธันวาคม 2024 บริษัทได้ยื่นเอกสารที่จำเป็นทั้งหมดภายในกำหนด 25 กุมภาพันธ์ ทำให้กลับมาปฏิบัติตามข้อกำหนดของ NASDAQ และคงการจดทะเบียนไว้ได้ ผลลัพธ์คือไม่ได้เกิดการเพิกถอนขึ้น แต่เหตุการณ์ดังกล่าวได้ชี้ให้เห็นถึงปัญหาร้ายแรงในกระบวนการภายในของบริษัทและบั่นทอนความเชื่อมั่นของนักลงทุน

รายงานทางการเงินไตรมาส 2 ปี 2025 ของ Super Micro Computer, Inc.

เมื่อวันที่ 25 กุมภาพันธ์ ท่ามกลางความเสี่ยงการถูกเพิกถอน Super Micro Computer เปิดเผยรายงานทางการเงินไตรมาส 2 ปี 2025 สำหรับไตรมาสที่สิ้นสุดวันที่ 31 ธันวาคม 2024 ตัวเลขสำคัญมีดังนี้ (https://ir.supermicro.com/ir-overview/default.aspx):

- รายได้: 5.68 พันล้านดอลลาร์สหรัฐ (+54%)

- กำไรสุทธิ: 320.59 ล้านดอลลาร์สหรัฐ (+8%)

- กำไรต่อหุ้น: 0.51 ดอลลาร์สหรัฐ (ไม่เปลี่ยนแปลง)

- กำไรขั้นต้น: 670.02 ล้านดอลลาร์สหรัฐ (+18%)

Charles Liang ประธานและซีอีโอของ Super Micro อธิบายว่าไตรมาส 2 ปีงบประมาณ 2025 ค่อนข้างแข็งแกร่งแม้มีความท้าทาย โดยเน้นการเติบโตของรายได้ปีต่อปี 54% การเติบโตนี้ขับเคลื่อนโดยความต้องการโซลูชัน AI ที่แข็งแกร่งจากลูกค้าเดิมและลูกค้าใหม่ เขายอมรับอุปสรรคบางประการ รวมถึงแรงกดดันด้านกระแสเงินสดและความกังวลของตลาดเกี่ยวกับความล่าช้าของรายงานการเงิน Liang ระบุว่าการเปลี่ยนผ่านจาก Nvidia Hopper ไปสู่ Blackwell GPU เป็นปัจจัยขับเคลื่อนการเติบโตสำคัญ โดยคาดว่าซัพพลายจะเพิ่มขึ้นในไตรมาสปัจจุบัน (ไตรมาส 3 ปีงบประมาณ 2025)

David Weigand ซีเอฟโอ ให้รายละเอียดเพิ่มเติม โดยชี้ว่าอัตรากำไรขั้นต้นอยู่ที่ประมาณ 11.9% ลดลงจาก 13.1% ในไตรมาส 1 ปีงบประมาณ 2025 เนื่องจากการเปลี่ยนแปลงในมิกซ์ของผลิตภัณฑ์และฐานลูกค้า เขาเน้นว่าแพลตฟอร์มที่เกี่ยวข้องกับ AI คิดเป็นสัดส่วนมากกว่า 70% ของรายได้ ซึ่งตอกย้ำตำแหน่งที่แข็งแกร่งของบริษัทในตลาดองค์กรและผู้ให้บริการคลาวด์

สำหรับไตรมาส 3 ปีงบประมาณ 2025 สิ้นสุดวันที่ 31 มีนาคม 2025 บริษัทคาดการณ์รายได้ในช่วง 5.00–6.00 พันล้านดอลลาร์สหรัฐ บ่งชี้การเติบโตอย่างต่อเนื่อง แม้จะอยู่ในจังหวะที่ชะลอลงบ้างเนื่องจากการแข่งขันในตลาดเซิร์ฟเวอร์ AI

Charles Liang ตั้งเป้าหมายที่ทะเยอทะยานที่รายได้ 40.00 พันล้านดอลลาร์สหรัฐ ภายในต้นปีงบประมาณ 2026 โดยอ้างถึงกำลังการผลิตที่ยังถูกใช้ไม่เต็มที่ในมาเลเซีย สหรัฐ และไต้หวัน เขาย้ำถึงความเป็นผู้นำของ Super Micro ในเทคโนโลยีระบายความร้อนด้วยของเหลวโดยตรง (DLC) โดยคาดการณ์ว่ามากกว่า 30% ของดาต้าเซ็นเตอร์แห่งใหม่ทั่วโลกจะนำเทคโนโลยีนี้มาใช้ภายใน 12 เดือน ส่งให้ SMCI เป็นผู้เล่นสำคัญในช่วงเปลี่ยนผ่านนี้ Liang ยังชี้ถึงแผนการขยายการผลิตในยุโรป สหรัฐ และไต้หวัน เพื่อรองรับความต้องการที่เพิ่มขึ้น โดยเฉพาะด้านโครงสร้างพื้นฐาน AI

รายงานปีงบประมาณไตรมาส 3 ปี 2025 ของ Super Micro Computer, Inc.

เมื่อวันที่ 6 พฤษภาคม Super Micro Computer เผยแพร่รายงานไตรมาส 3 ปี 2025 สำหรับไตรมาสที่สิ้นสุดวันที่ 31 มีนาคม 2025 ตัวเลขสำคัญมีดังนี้ (https://ir.supermicro.com/ir-overview/default.aspx):

- รายได้: 4.60 พันล้านดอลลาร์สหรัฐ (+19%)

- กำไรสุทธิ: 108.77 ล้านดอลลาร์สหรัฐ (-73%)

- กำไรต่อหุ้น: 0.31 ดอลลาร์สหรัฐ (-53%)

- กำไรขั้นต้น: 440.21 ล้านดอลลาร์สหรัฐ (-27%)

- อัตรากำไรขั้นต้น: 9.6% (-590 bps)

Super Micro บันทึกรายได้ 4.6 พันล้านดอลลาร์สหรัฐ สูงกว่าคาดการณ์ที่ปรับลดเล็กน้อย แต่ยังต่ำกว่าที่วอลล์สตรีทคาดไว้ ซึ่งถูกหนุนโดยกระแสความตื่นตัวด้าน AI เมื่อต้นปี กำไรต่อหุ้นปรับปรุงแล้วอยู่ที่ 0.31 ดอลลาร์สหรัฐ ต่ำกว่าหลายไตรมาสก่อน บ่งชี้ว่าช่วงการเติบโตแบบก้าวกระโดดเริ่มชะลอลงอย่างน้อยชั่วคราว ผู้บริหารชี้แจงว่าสาเหตุจากการเลื่อนคำสั่งซื้อของลูกค้าและความไม่แน่นอนในซัพพลายเชน

จุดแข็งสำคัญยังคงเป็นปัจจัยขับเคลื่อนระยะยาวจากการยอมรับโครงสร้างพื้นฐาน AI อย่างกว้างขวาง Super Micro อยู่ใจกลางแนวโน้มนี้ โดยผลิตระบบเซิร์ฟเวอร์ความหนาแน่นสูงที่ใช้การระบายความร้อนด้วยของเหลวซึ่งลูกค้า hyperscale ซื้ออย่างแข็งขัน ความร่วมมือล่าสุดกับ DataVolt แสดงให้เห็นว่าบริษัทกำลังขยายสถานะในตะวันออกกลางซึ่งกำลังเกิดกระแสดาต้าเซ็นเตอร์บูม

ในเชิงการเงิน บริษัทดูมั่นคง โดยถือเงินสดราว 1.4 พันล้านดอลลาร์สหรัฐ บนงบดุล แม้หนี้สินยังคงมีนัยสำคัญ—ราว 1.9 พันล้านดอลลาร์สหรัฐ—และกำลังเพิ่มขึ้น ยิ่งไปกว่านั้น การเติบโตของรายได้ในหลายไตรมาสที่ผ่านมาเกิดจากส่วนงานที่แคบมาก: เซิร์ฟเวอร์ AI หากตลาดนี้เย็นตัวลง (เช่น จากภาวะอิ่มตัวหรือการแข่งขันที่เพิ่มขึ้นจาก Dell, HPE และ NVIDIA) จะกดดันอัตรากำไร

คำแนะนำของบริษัทสำหรับไตรมาส 4 ปี 2025 คาดรายได้ 5.6–6.4 พันล้านดอลลาร์สหรัฐ และกำไรต่อหุ้นในช่วง 0.40–0.50 ดอลลาร์สหรัฐ อย่างไรก็ตาม การคาดการณ์รายได้ทั้งปีถูกปรับลดลงเหลือ 21.8–22.6 พันล้านดอลลาร์สหรัฐ จากประมาณการก่อนหน้าที่ 23.5–25.0 พันล้านดอลลา

รายงานทางการเงินไตรมาส 4 ปี 2025 ของ Super Micro Computer, Inc.

เมื่อวันที่ 5 พฤษภาคม Super Micro Computer, Inc. เผยแพร่รายงานทางการเงินไตรมาส 4 ปี 2025 สำหรับงวดสิ้นสุดวันที่ 30 มิถุนายน 2025 ผลลัพธ์ทางการเงินสำคัญมีดังนี้ (https://ir.supermicro.com/ir-overview/default.aspx):

- รายได้: 5.76 พันล้านดอลลาร์สหรัฐ (+7%)

- กำไรสุทธิ: 195.15 ล้านดอลลาร์สหรัฐ (-34%)

- กำไรต่อหุ้น: 0.41 ดอลลาร์สหรัฐ (-24%)

- กำไรขั้นต้น: 544.10 ล้านดอลลาร์สหรัฐ (0%)

- อัตรากำไรขั้นต้น: 9.5% (-590 bps)

ผลลัพธ์ไตรมาส 4 ปี 2025 ของ Super Micro Computer, Inc. ต่ำกว่าความคาดหวัง รายได้แตะ 5.8 พันล้านดอลลาร์สหรัฐ เทียบกับการคาดการณ์ราว 5.96 พันล้านดอลลาร์สหรัฐ สะท้อนการเปลี่ยนแปลงเงื่อนไขสัญญากับลูกค้ารายใหญ่และความล่าช้าในการส่งมอบชิ้นส่วนสำคัญ รวมถึง Nvidia GPU กำไรต่อหุ้นแบบ non-GAAP อยู่ที่ 0.41 ดอลลาร์สหรัฐ ต่ำกว่าที่ตลาดคาดการณ์เช่นกัน อัตรากำไรขั้นต้นแบบ non-GAAP ลดลงเหลือ 9.5% สืบเนื่องจากต้นทุนที่สูงขึ้นอย่างต่อเนื่อง รวมถึงบุคลากร ภาษี และโลจิสติกส์

ในด้านบวก กระแสเงินสดจากการดำเนินงานแตะ 864 ล้านดอลลาร์สหรัฐ สะท้อนการแปลงรายได้เป็นเงินสดที่แข็งแรงและบ่งบอกถึงประสิทธิภาพเชิงปฏิบัติการที่ยืดหยุ่น แม้มีความท้าทายระยะสั้น บริษัทก็ส่งมอบการเติบโตระหว่างประเทศที่แข็งแรง: รายได้ในภูมิภาคเอเชียแปซิฟิกเพิ่มขึ้น 91% YoY ใน EMEA เพิ่มขึ้น 66% ขณะที่ตลาดสหรัฐหดตัวลง 33%

ฝ่ายบริหารยืนยันกลยุทธ์การขยายฐานลูกค้า hyperscale และ AI โดยตั้งเป้า 6–8 ลูกค้ารายใหญ่ในปีงบประมาณ 2026 คำแนะนำสำหรับไตรมาส 1 ปีงบประมาณ 2026 คาดรายได้ในช่วง 6–7 พันล้านดอลลาร์สหรัฐ และ non-GAAP EPS ที่ 0.40–0.52 ดอลลาร์สหรัฐ สำหรับทั้งปีงบประมาณ 2026 บริษัทคาดรายได้อย่างน้อย 33 พันล้านดอลลาร์สหรัฐ อย่างไรก็ตาม นักวิเคราะห์บางรายมองว่าการคาดการณ์นี้มองโลกในแง่ดีเกินไป โดยชี้ถึงการแข่งขันที่รุนแรงขึ้น อัตรากำไรที่ลดลง และการพึ่งพาลูกค้าหลักจำนวนน้อยราย

ผลประกอบการไตรมาส 1 ปี 2026 ของ Super Micro Computer, Inc.

เมื่อวันที่ 5 พฤษภาคม Super Micro Computer เผยแพร่ผลประกอบการไตรมาส 1 สำหรับปีงบการเงิน 2026 (ไตรมาส 4 ของปีปฏิทิน 2025) ซึ่งสิ้นสุดวันที่ 30 มิถุนายน 2025 ตัวเลขสำคัญมีดังนี้ (https://ir.supermicro.com/ir-overview/default.aspx):

- รายได้ (Revenue): 5.02 พันล้านดอลลาร์สหรัฐ (–15%)

- กำไรสุทธิ (Net income): 239.90 ล้านดอลลาร์สหรัฐ (–50%)

- กำไรต่อหุ้น (Earnings per share): 0.35 ดอลลาร์สหรัฐ (–52%)

- กำไรขั้นต้น (Gross profit): 474.45 ล้านดอลลาร์สหรัฐ (–39%)

- อัตรากำไรขั้นต้น (Gross margin): 9.5% (–360 bps)

Super Micro ทำผลงานไตรมาสที่อ่อนแอ พลาดความคาดหวังของตลาด: รายได้ราว 5.0 พันล้านดอลลาร์สหรัฐ และ EPS แบบ non-GAAP ที่ 0.35 ดอลลาร์สหรัฐ ต่ำกว่าที่นักวิเคราะห์คาดไว้ที่ประมาณ 5.8–6.0 พันล้านดอลลาร์สหรัฐในรายได้ และราว 0.46 ดอลลาร์สหรัฐใน EPS

ในฐานะ non-GAAP ความสามารถทำกำไรลดลงอย่างมากเมื่อเทียบปีต่อปี: อัตรากำไรขั้นต้นลดลงสู่ 9.5% จาก 13.1% เมื่อปีก่อน รายได้สุทธิที่ปรับแล้วลดลงสู่ราว 240 ล้านดอลลาร์สหรัฐ และ EPS แบบ non-GAAP ลดลงสู่ 0.35 ดอลลาร์สหรัฐจาก 0.73 ดอลลาร์สหรัฐ รายได้หดตัวราว 15% y/y และราว 13% q/q ขณะที่กระแสเงินสดจากการดำเนินงานติดลบราว –918 ล้านดอลลาร์สหรัฐ เนื่องจากสินค้าคงคลังและลูกหนี้การค้าที่สูงขึ้น งบดุลแสดงเงินสดและรายการเทียบเท่าเงินสด 4.2 พันล้านดอลลาร์สหรัฐ และหนี้ราว 4.8 พันล้านดอลลาร์สหรัฐ บ่งชี้ว่าบริษัทขยับเข้าสู่สถานะหนี้สุทธิเล็กน้อย

สาเหตุหลักของตัวเลขรายไตรมาสที่อ่อนแอคือการเลื่อนการส่งมอบสำหรับโครงการ AI ขนาดใหญ่หลายโครงการตามคำขอของลูกค้า เนื่องจากลูกค้ารอระบบใหม่ที่อิง NVIDIA Blackwell และการกำหนดค่าที่อัปเดต ส่งผลให้ส่วนหนึ่งของยอดคำสั่งซื้อคงค้างเดิมไม่ถูกบันทึกเป็นรายได้ในงวดที่รายงาน

แม้เช่นนั้น ผู้บริหารออกแนวโน้มเชิงรุก: สำหรับไตรมาส 2 ของปีงบการเงิน 2026 บริษัทคาดรายได้ 10–11 พันล้านดอลลาร์สหรัฐ และ EPS แบบ non-GAAP ที่ 0.46–0.54 ดอลลาร์สหรัฐ ซึ่งหมายถึงยอดขายรายไตรมาสเกือบเพิ่มขึ้นเป็นสองเท่า สำหรับทั้งปีงบการเงิน 2026 Super Micro ตั้งเป้ารายได้อย่างน้อย 36 พันล้านดอลลาร์สหรัฐ (เพิ่มจากประมาณการเดิมราว 33 พันล้านดอลลาร์สหรัฐ) โดยได้รับแรงหนุนจากสมุดคำสั่งซื้อที่เติบโตอย่างรวดเร็ว รวมถึงมากกว่า 13 พันล้านดอลลาร์สหรัฐในระบบที่อิง NVIDIA Blackwell Ultra ผู้บริหารยังยืนยันเป้าหมายการเติบโตแบบต่อเนื่องทุกไตรมาสตลอดทั้งปี

การวิเคราะห์ปัจจัยพื้นฐานของ Super Micro Computer, Inc.

ด้านล่างคือการวิเคราะห์ปัจจัยพื้นฐานสำหรับ SMCI โดยอิงจากผลประกอบการไตรมาส 4 ของปีงบการเงิน 2025:

- สภาพคล่องและการเข้าถึงแหล่งเงินทุน: ณ วันที่ 30 กันยายน 2025 Super Micro ถือครองเงินสดและรายการเทียบเท่าเงินสด 4.2 พันล้านดอลลาร์สหรัฐ โดยมีสินทรัพย์หมุนเวียน 12.7 พันล้านดอลลาร์สหรัฐ และหนี้สิน 2.35 พันล้านดอลลาร์สหรัฐ – ทำให้อัตราส่วนสภาพคล่องหมุนเวียน (current ratio) สูงราว 5.4× และอัตราส่วนสภาพคล่องเร่งด่วน (quick ratio) ราว 2.9× อย่างไรก็ตาม โครงสร้างสินทรัพย์มีความเสี่ยงมากขึ้น: สินค้าคงคลังเพิ่มขึ้นเป็น 5.73 พันล้านดอลลาร์สหรัฐ (+1.05 พันล้านดอลลาร์สหรัฐ q/q) ขณะที่ลูกหนี้การค้าเพิ่มขึ้น 0.32 พันล้านดอลลาร์สหรัฐ กล่าวอีกนัยหนึ่ง ส่วนหนึ่งของเงินทุนของบริษัทถูกผูกไว้กับสินทรัพย์หมุนเวียนมากกว่าเงินสด

Super Micro ใช้ส่วนผสมระหว่างเงินทุนของตนเองและเงินทุนกู้ยืม: วงเงินสินเชื่อระยะสั้นรวม 100.6 ล้านดอลลาร์สหรัฐ เงินกู้ระยะยาว 25.2 ล้านดอลลาร์สหรัฐ และหุ้นกู้แปลงสภาพ 4.65 พันล้านดอลลาร์สหรัฐ โดยรวมแล้ว สภาพคล่องยังเพียงพอ แต่เงินสดลดลงเกือบ 1 พันล้านดอลลาร์สหรัฐตลอดไตรมาส เนื่องจากกระแสเงินสดจากการดำเนินงานติดลบ ซึ่งทำให้กันชนทางการเงินลดลงเมื่อเทียบกับช่วงก่อนหน้า

- หนี้และเลเวอเรจ: หนี้ที่มีดอกเบี้ยรวมอยู่ที่ 4.78 พันล้านดอลลาร์สหรัฐ เทียบกับเงินสด 4.2 พันล้านดอลลาร์สหรัฐ ส่งผลให้หนี้สุทธิราว 0.58 พันล้านดอลลาร์สหรัฐ – บริษัทไม่ได้อยู่ในสถานะเงินสดสุทธิอีกต่อไป แต่ยังห่างไกลจากการมีเลเวอเรจสูง อัตราส่วนหนี้ต่อส่วนของผู้ถือหุ้น (debt-to-equity) อยู่ที่ราว 0.7× ซึ่งยังถือว่าอยู่ในระดับปานกลาง

ความสามารถในการชำระดอกเบี้ยยังอยู่ในระดับสบาย: ค่าใช้จ่ายดอกเบี้ยรายไตรมาสอยู่ที่ราว 24.9 ล้านดอลลาร์สหรัฐ ขณะที่ EBITDA ที่ปรับแล้วอยู่ที่ 335 ล้านดอลลาร์สหรัฐ – บ่งชี้ความสามารถครอบคลุมดอกเบี้ยมากกว่า 13× สำหรับไตรมาสนั้น ความเสี่ยงสำคัญที่เกี่ยวข้องกับหนี้ไม่ใช่การจ่ายดอกเบี้ยในปัจจุบัน แต่เป็นปริมาณหุ้นกู้แปลงสภาพจำนวนมาก ซึ่งท้ายที่สุดจะต้องรีไฟแนนซ์หรือแปลงเป็นทุน

- กระแสเงินสด: กระแสเงินสดจากการดำเนินงาน (OCF) สำหรับไตรมาสนี้ติดลบราว –918 ล้านดอลลาร์สหรัฐ เทียบกับ +409 ล้านดอลลาร์สหรัฐเมื่อปีก่อน รวมค่าใช้จ่ายลงทุน (capex) ในระดับเล็กน้อย (~32 ล้านดอลลาร์สหรัฐ) แล้ว กระแสเงินสดอิสระ (free cash flow) ก็อยู่ที่ราว –950 ล้านดอลลาร์สหรัฐเช่นกัน ประเด็นสำคัญคือกำไรแบบ non-GAAP ยังคงเป็นบวก ซึ่งชี้ว่าความติดลบของ OCF เกิดจากการเพิ่มขึ้นอย่างมากของเงินทุนหมุนเวียน มากกว่าการขาดทุนจากการดำเนินงาน

การไหลออกของเงินสดหลักมาจากการเพิ่มขึ้นของสินค้าคงคลัง 1.09 พันล้านดอลลาร์สหรัฐ และการเพิ่มขึ้นของลูกหนี้การค้า 321 ล้านดอลลาร์สหรัฐ พร้อมกับการลดลงของเจ้าหนี้และหนี้สินระยะสั้นอื่น ๆ ซึ่งถูกชดเชยบางส่วนด้วยการเพิ่มขึ้นของรายได้รับล่วงหน้า 297 ล้านดอลลาร์สหรัฐ รูปแบบนี้เป็นเรื่องปกติของบริษัทที่สร้างสินค้าคงคลังเพื่อรองรับลูกค้ารายใหญ่และเลื่อนการส่งมอบไปไตรมาสถัดไป อย่างไรก็ตาม การไหลออกของเงินสดขนาดใหญ่เช่นนี้ (เกือบ 1 พันล้านดอลลาร์สหรัฐในสามเดือน) ส่งสัญญาณว่าหากความล่าช้าในการส่งมอบยังคงอยู่ หรือมีการยกเลิกคำสั่งซื้อใด ๆ สภาพคล่องอาจถูกกดดัน ถึงกระนั้น ณ สิ้นไตรมาส ระดับเงินสดยังคงเพียงพอที่จะครอบคลุมช่องว่างนี้ และการจ่ายดอกเบี้ยคิดเป็นเพียงส่วนน้อยของกระแสเงินสดรวม

สรุปการวิเคราะห์ปัจจัยพื้นฐานของ SMCI:

จากมุมมองความมั่นคงทางการเงิน Super Micro ยังคงเป็นบริษัทที่มีกำไรและมีงบดุลแข็งแกร่ง อย่างไรก็ตาม คุณภาพของความมั่นคงนั้นอ่อนลงเมื่อเทียบกับช่วงก่อนหน้า ผู้บริหารมองว่านี่เป็นผลกระทบชั่วคราวก่อนการส่งมอบระบบขนาดใหญ่ที่อิง NVIDIA Blackwell และโซลูชัน AI อื่น ๆ สำหรับไตรมาส 2 ของปีงบการเงิน 2026 บริษัทคาดการณ์รายได้ 10–11 พันล้านดอลลาร์สหรัฐ และอย่างน้อย 36 พันล้านดอลลาร์สหรัฐสำหรับทั้งปีงบการเงิน ซึ่งบ่งชี้การเติบโตที่แข็งแกร่งในไตรมาสถัด ๆ ไปและการฟื้นตัวของกระแสเงินสดที่เป็นไปได้

ในขั้นนี้ ภาพรวมปัจจัยพื้นฐานของ SMCI สามารถสรุปได้ดังนี้: ความสามารถในการชำระหนี้และการรองรับภาระหนี้ยังคงแข็งแกร่ง และความเสี่ยงของภาวะตึงตัวทางการเงินในทันทีอยู่ในระดับต่ำ แต่ความยืดหยุ่นของบริษัทได้พึ่งพาการดำเนินการตามแผนการเติบโตโครงสร้างพื้นฐาน AI ที่ทะเยอทะยานมากขึ้นเรื่อย ๆ จุดอ่อนสำคัญคือการสะสมสินค้าคงคลังจำนวนมาก การพึ่งพาวัฏจักรการลงทุน AI และความกังวลที่ยังค้างคาเกี่ยวกับการควบคุมภายใน

การวิเคราะห์ปัจจัยขับเคลื่อนการเติบโตและความเสี่ยงหลักของ Super Micro Computer, Inc.

ด้านล่างคือตัวคูณมูลค่าหลักสำหรับ Super Micro Computer, Inc. สำหรับไตรมาส 1 ของปีงบการเงิน 2026 ซึ่งคำนวณโดยใช้ตัวชี้วัดแบบ non-GAAP ณ ราคาหุ้น 36 ดอลลาร์สหรัฐ:

| ตัวคูณ | แสดงอะไร | ค่า | ความคิดเห็น |

|---|---|---|---|

| P/E (TTM) | ราคาที่นักลงทุนจ่ายต่อกำไร 1 ดอลลาร์สหรัฐในรอบ 12 เดือนที่ผ่านมา | 17.5 | ⬤ ระดับปานกลาง – ต่ำกว่าพรีเมียมทั่วไปที่เห็นในหุ้น AI ชื่อดัง |

| P/S (TTM) | ราคาที่นักลงทุนจ่ายต่อรายได้ 1 ดอลลาร์สหรัฐต่อปี | 1.1 | ⬤ การประเมินมูลค่าจากรายได้ที่อนุรักษนิยมมากสำหรับบริษัทที่เติบโตเร็ว |

| EV/Sales (TTM) | มูลค่ากิจการ (รวมภาระหนี้) ต่อรายได้ | 1.1 | ⬤ ใกล้เคียงระดับปกติสำหรับธุรกิจที่เน้นฮาร์ดแวร์ แสดงว่าไม่มีสัญญาณร้อนแรงเกินไป |

| P/FCF (TTM) | ราคาที่นักลงทุนจ่ายต่อกระแสเงินสดอิสระ 1 ดอลลาร์สหรัฐ | 15.6 | ⬤ ไม่ได้ถูกเป็นพิเศษ แต่สมเหตุสมผลสำหรับบริษัทในช่วงเติบโต |

| FCF Yield (TTM) | อัตราผลตอบแทนจากกระแสเงินสดอิสระสำหรับผู้ถือหุ้น | 6.4% | ⬤ หุ้นให้ผลตอบแทนจากกระแสเงินสดอิสระที่แข็งแกร่ง |

| EV/EBITDA (TTM) | มูลค่ากิจการต่อ EBITDA | 14.8 | ⬤ สูงกว่าเล็กน้อยเมื่อเทียบกับช่วงปกติแบบคลาสสิก (10–12×) แต่ไม่มากเกินไป |

| EV/EBIT (TTM) | มูลค่ากิจการต่อกำไรจากการดำเนินงาน | 15.3 | ⬤ แพงในระดับปานกลาง แต่ยังสมเหตุสมผลสำหรับบริษัทที่เติบโตแข็งแกร่ง |

| P/B | ราคาต่อมูลค่าทางบัญชี | 3.7 | ⬤ มูลค่าตลาดสูงกว่ามูลค่าตามบัญชีอย่างชัดเจน แต่ยังห่างไกลจากระดับสุดโต่งของหุ้น AI เพียว ๆ |

| NetDebt/EBITDA | ภาระหนี้สุทธิต่อ EBITDA | 0.35 | ⬤ หนี้ต่ำมาก – ความเสี่ยงทางการเงินจากเลเวอเรจยังคงน้อย |

| Interest Coverage (TTM) | อัตราส่วนกำไรจากการดำเนินงานต่อค่าใช้จ่ายดอกเบี้ย | 27 | ⬤ ค่าใช้จ่ายดอกเบี้ยแทบไม่มีผลต่อความสามารถทำกำไร |

สรุปการวิเคราะห์มูลค่าของ Super Micro Computer, Inc.

ณ ราคาหุ้นปัจจุบัน Super Micro Computer ดูเหมือนมีมูลค่ายุติธรรม ตลาดประเมินมูลค่าบริษัทในระดับปานกลางสำหรับธุรกิจที่เน้นฮาร์ดแวร์: มูลค่าตลาดสูงกว่ารายได้ต่อปีเล็กน้อย ขณะที่อัตราผลตอบแทนจากกระแสเงินสดอิสระยังคงสูงกว่าระดับปลอดความเสี่ยง

ความเสี่ยงหลักอยู่ที่แรงกดดันต่อมาร์จิ้นและกระแสเงินสดอิสระติดลบจากสินค้าคงคลังและเงินทุนหมุนเวียนที่เพิ่มขึ้น หากสิ่งนี้เป็นเพียงชั่วคราว ราคาปัจจุบันอาจน่าสนใจสำหรับนักลงทุนระยะยาว; หากไม่ใช่ ส่วนเผื่อความปลอดภัยอาจลดลงอย่างรวดเร็ว

การคาดการณ์ของผู้เชี่ยวชาญต่อหุ้น Super Micro Computer, Inc.

- Barchart: นักวิเคราะห์ 5 จาก 19 รายให้เรตติ้งหุ้น Super Micro Computer เป็น Strong Buy, 3 รายเป็น Moderate Buy, 7 รายเป็น Hold, 1 รายเป็น Sell และ 3 รายเป็น Strong Sell เป้าหมายด้านบนอยู่ที่ 64 ดอลลาร์สหรัฐ และเป้าหมายด้านล่างอยู่ที่ 15 ดอลลาร์สหรัฐ

- MarketBeat: นักวิเคราะห์ 9 จาก 19 รายให้เรตติ้งหุ้นเป็น Buy, 7 รายแนะนำ Hold และ 3 รายแนะนำ Sell เป้าหมายด้านบนอยู่ที่ 64 ดอลลาร์สหรัฐ และเป้าหมายด้านล่างอยู่ที่ 34 ดอลลาร์สหรัฐ

- TipRanks: นักวิเคราะห์ 5 จาก 12 รายให้เรตติ้งหุ้นเป็น Buy, 5 รายเป็น Hold และ 2 รายเป็น Sell เป้าหมายด้านบนอยู่ที่ 63 ดอลลาร์สหรัฐ และเป้าหมายด้านล่างอยู่ที่ 34 ดอลลาร์สหรัฐ

- Stock Analysis: ผู้เชี่ยวชาญ 5 จาก 17 รายให้เรตติ้งหุ้นเป็น Strong Buy, 2 รายเป็น Buy, 8 รายเป็น Hold, 1 รายเป็น Sell และ 1 รายเป็น Strong Sell เป้าหมายด้านบนอยู่ที่ 70 ดอลลาร์สหรัฐ และเป้าหมายด้านล่างอยู่ที่ 34 ดอลลาร์สหรัฐ

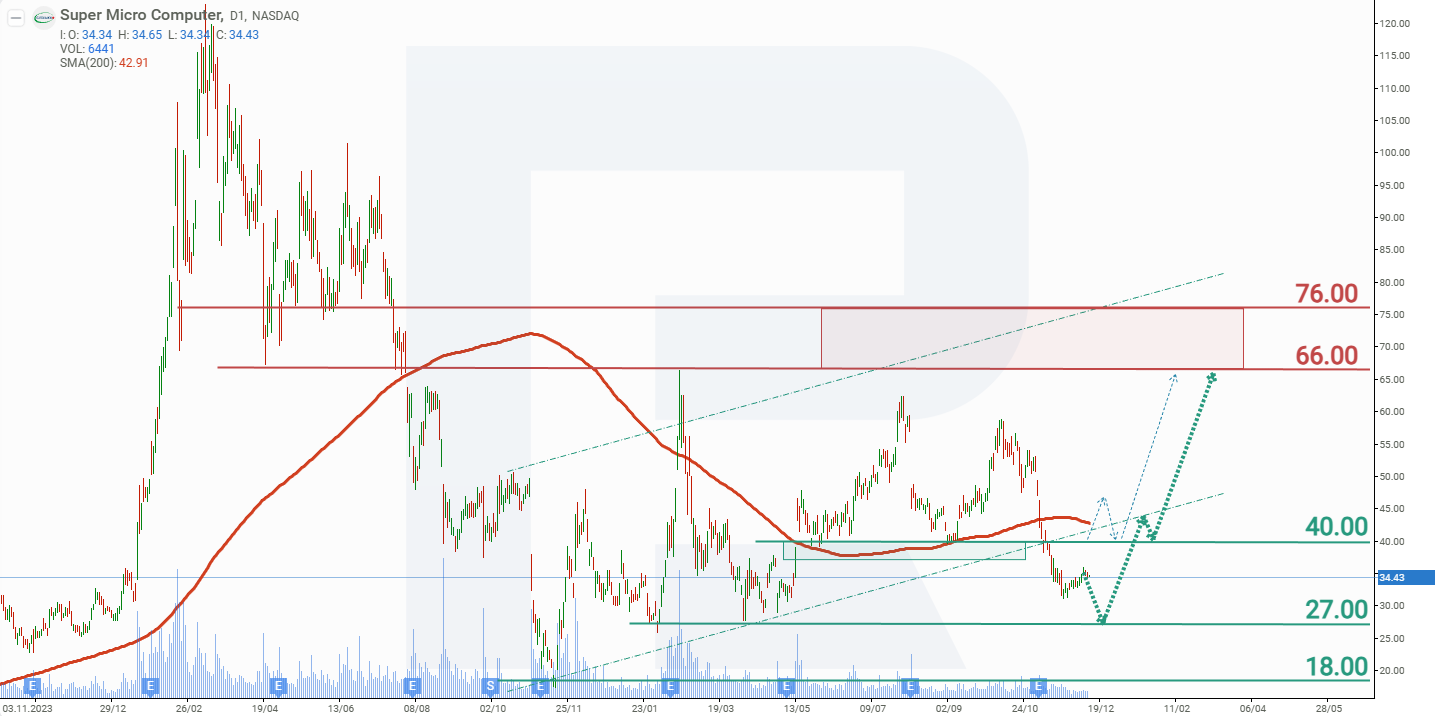

การคาดการณ์ราคาหุ้น Super Micro Computer, Inc. สำหรับปี 2026

หลังจากลดลง 85% จากจุดสูงสุดตลอดกาล หุ้น Super Micro Computer ยังไม่สามารถสร้างแนวโน้มขาขึ้นที่ยั่งยืนได้ หุ้นยังคงซื้อขายอยู่ในกรอบกว้างระหว่าง 27 ดอลลาร์สหรัฐถึง 60 ดอลลาร์สหรัฐ โดยบางครั้งเคลื่อนไหวออกนอกขอบเขตเหล่านี้ หลังการเผยแพร่รายงานรายไตรมาส ไม่มีการเปลี่ยนแปลงสำคัญ – ราคาหุ้นค่อย ๆ ไหลลงไปหาแนวรับที่ 27 ดอลลาร์สหรัฐ จากผลการเคลื่อนไหวราคาหุ้นของ Super Micro Computer ในปัจจุบัน สถานการณ์ที่เป็นไปได้สำหรับปี 2026 มีดังนี้:

การคาดการณ์กรณีฐาน (base-case) สำหรับหุ้น Super Micro Computer สมมติว่ามีการทดสอบแนวรับที่ 27 ดอลลาร์สหรัฐ จากนั้นดีดกลับขึ้นไปสู่ 66 ดอลลาร์สหรัฐ

การคาดการณ์ทางเลือก (alternative) สำหรับหุ้น Super Micro Computer ควรพิจารณาหากราคาทะลุแนวต้านใกล้ 40 ดอลลาร์สหรัฐ ในสถานการณ์นี้ หุ้นอาจปรับขึ้นไปสู่ 66 ดอลลาร์สหรัฐ และหากระดับนั้นถูกทะลุ อาจไต่ขึ้นต่อไปสู่เป้าหมายถัดไปที่ 76 ดอลลาร์สหรัฐ

คำอธิบายภาพ: การวิเคราะห์และคาดการณ์ราคาหุ้นของ Super Micro Computer, Inc. สำหรับปี 2026ความเสี่ยงในการลงทุนในหุ้นของ Super Micro Computer, Inc.

การลงทุนในหุ้น Super Micro Computer มีปัจจัยหลายประการที่อาจส่งผลเชิงลบต่อรายได้และกำไรของบริษัท ซึ่งท้ายที่สุดกระทบต่อผลตอบแทนของนักลงทุน:

- ประเด็นด้านบัญชี: SMCI มีประวัติความล่าช้าในการรายงานทางการเงิน รวมถึงการจัดทำงบย้อนหลังและค่าปรับ 17.50 ล้านดอลลาร์สหรัฐที่ SEC สั่งในปี 2020 สำหรับการละเมิดด้านบัญชีที่ร้ายแรง

- การพึ่งพาลูกค้ารายใหญ่: ส่วนสำคัญของรายได้ SMCI มาจากลูกค้าหลักเพียงไม่กี่ราย รายงานการเงินล่าสุดระบุว่าลูกค้ารายใหญ่ที่สุดรายหนึ่งคิดเป็นประมาณ 22% ของรายได้รวม การพึ่งพาสูงเช่นนี้ก่อให้เกิดความเสี่ยง โดยเฉพาะหากลูกค้าเหล่านี้ลดปริมาณการสั่งซื้ออย่างมาก

- การแข่งขันที่เพิ่มขึ้น: ตลาดเซิร์ฟเวอร์ AI มีการแข่งขันมากขึ้น บริษัทอย่าง Dell Technologies (NYSE: DELL) และ Wistron Corp. กำลังพัฒนาโซลูชันที่คล้ายกัน ซึ่งอาจทำให้ส่วนแบ่งตลาดของ SMCI ลดลงและกดดันอัตรากำไร

- การขายหุ้นโดยผู้บริหาร: การขายหุ้นขนาดใหญ่ล่าสุดโดยซีอีโอและซีเอฟโอของ SMCI ทำให้เกิดความกังวลของนักลงทุนเกี่ยวกับแนวโน้มในอนาคตของบริษัท

คำชี้แจง: บทความนี้ได้รับการแปลด้วยความช่วยเหลือจากเครื่องมือ AI แม้ว่าจะได้พยายามอย่างเต็มที่ในการรักษาความหมายดั้งเดิม แต่อาจมีความคลาดเคลื่อนหรือข้อบกพร่องบางประการ หากไม่มั่นใจ โปรดอ้างอิงจากต้นฉบับภาษาอังกฤษ

การคาดการณ์ที่นำเสนอในส่วนนี้จะสะท้อนให้เห็นความคิดเห็นส่วนตัวของผู้แต่งเท่านั้น และจะไม่สามารถถูกพิจารณาว่าเป็นแนวทางสำหรับการซื้อขาย RoboForex ไม่รับผิดชอบสำหรับผลลัพธ์การซื้อขายที่อ้างอิงตามคำแนะนำการซื้อขายที่อธิบายเอาไว้ในบทวิจารณ์การวิเคราะห์เหล่านี้