หุ้น Ford: เป้าหมายที่ 16.50 และ 20 ดอลลาร์สหรัฐ ท่ามกลางแนวทาง EBIT ราว 10 พันล้านดอลลาร์สหรัฐ

รายงานไตรมาส 4 ปี 2025 ของ Ford แสดงผลการดำเนินงานที่ผสมผสานกัน: รายได้แข็งแกร่งที่ 45.9 พันล้านดอลลาร์สหรัฐ แต่ Adjusted EPS อยู่ที่เพียง 0.13 ดอลลาร์สหรัฐ และบริษัทบันทึกการขาดทุน GAAP จำนวนมากจากการด้อยค่าที่เกี่ยวข้องกับสินทรัพย์ EV ของตน อย่างไรก็ตาม ฝ่ายบริหารได้ออกแนวทางที่มองโลกในแง่ดีสำหรับปี 2026 โดยคาดการณ์ EBIT สูงสุดถึง 10 พันล้านดอลลาร์สหรัฐ และกระแสเงินสดอิสระที่ยั่งยืนสูงสุดถึง 6 พันล้านดอลลาร์สหรัฐ

ในไตรมาส 4 ปี 2025 Ford Motor Company (NYSE: F) สร้างรายได้ 45.9 พันล้านดอลลาร์สหรัฐ (-5% เมื่อเทียบปีต่อปี) และกำไรต่อหุ้น 0.13 ดอลลาร์สหรัฐ รายได้สูงกว่าคาดการณ์ แต่กำไรต่อหุ้นออกมาต่ำกว่าที่คาด ภายใต้มาตรฐาน GAAP บริษัทรายงานผลขาดทุนสุทธิ 11.1 พันล้านดอลลาร์สหรัฐ จากการด้อยค่าแบบครั้งเดียวรวม 15.5 พันล้านดอลลาร์สหรัฐ โดยหลักเกี่ยวข้องกับการประเมินการลงทุนในรถยนต์ไฟฟ้าใหม่และการยกเลิกบางโครงการ

ตัวขับเคลื่อนกำไรหลักยังคงเป็น Ford Pro: รายได้ 14.9 พันล้านดอลลาร์สหรัฐ และ EBIT 1.23 พันล้านดอลลาร์สหรัฐ สำหรับไตรมาสนี้ ส่วน Model e ยังคงขาดทุน โดยมีรายได้ 1.3 พันล้านดอลลาร์สหรัฐ และขาดทุน EBIT 1.22 พันล้านดอลลาร์สหรัฐ ธุรกิจดั้งเดิม Ford Blue สร้างรายได้ 26.2 พันล้านดอลลาร์สหรัฐ ขณะที่กำไรจากการดำเนินงานลดลงเหลือ 0.7 พันล้านดอลลาร์สหรัฐ สะท้อนแรงกดดันด้านมาร์จิ้น

สำหรับปี 2026 บริษัทให้มุมมองที่สร้างสรรค์มากขึ้น: adjusted EBIT ที่ 8–10 พันล้านดอลลาร์สหรัฐ และกระแสเงินสดอิสระ 5–6 พันล้านดอลลาร์สหรัฐ อย่างไรก็ตาม ยังมีการคาดการณ์ว่าการขาดทุนในกลุ่มรถยนต์ไฟฟ้าและซอฟต์แวร์จะอยู่ที่ 4–4.5 พันล้านดอลลาร์สหรัฐ หมายความว่ากลยุทธ์นี้พึ่งพาความสามารถทำกำไรของ Ford Pro และการควบคุมต้นทุนอย่างเข้มงวด ขณะที่ธุรกิจ EV อยู่ระหว่างการปรับโครงสร้าง

บทความนี้ตรวจสอบโมเดลธุรกิจและโครงสร้างรายได้ของ Ford Motor Company นำเสนอผลประกอบการรายไตรมาส และให้การวิเคราะห์ปัจจัยพื้นฐานของหุ้น Ford ภายใต้ตัวย่อ F นอกจากนี้ยังสรุปการคาดการณ์จากผู้เชี่ยวชาญสำหรับหุ้น Ford ในปี 2026 และทบทวนพลวัตราคาหุ้น Ford ล่าสุด ซึ่งเป็นพื้นฐานสำหรับการคาดการณ์หุ้น Ford Motor Company สำหรับปี 2026

เกี่ยวกับบริษัท Ford Motor Company

Ford Motor Company ก่อตั้งโดย Henry Ford ในปี 1903 ที่สหรัฐอเมริกา กิจกรรมหลักของบริษัท ได้แก่ การออกแบบ ผลิต และทำการตลาดรถยนต์หลากหลายประเภท รวมถึงรถยนต์นั่งส่วนบุคคล รถกระบะ SUV และรถเพื่อการพาณิชย์ นอกจากนี้ Ford ยังมีบทบาทสำคัญในภาคการเงินผ่านบริษัทย่อย Ford Motor Credit Company ซึ่งให้บริการเช่าซื้อ สินเชื่อ และผลิตภัณฑ์ทางการเงินอื่น ๆ แก่ผู้ซื้อรถยนต์

การเสนอขายหุ้นต่อสาธารณะครั้งแรก (IPO) เกิดขึ้นในปี 1956 ทำให้ Ford กลายเป็นผู้ผลิตรถยนต์รายแรกที่มีหุ้นซื้อขายในตลาดหลักทรัพย์นิวยอร์กภายใต้สัญลักษณ์ F ซึ่งเปิดโอกาสใหม่ให้กับนักลงทุน และสนับสนุนการเติบโตและการพัฒนาอย่างต่อเนื่องของบริษัท

ปัจจุบัน Ford ยังคงมุ่งมั่นในด้านนวัตกรรมในอุตสาหกรรมยานยนต์ โดยเน้นไปที่รถยนต์ไฟฟ้าและเทคโนโลยีอัตโนมัติ ขณะเดียวกันก็ปรับปรุงประสิทธิภาพด้านสิ่งแวดล้อมของผลิตภัณฑ์เพื่อตอบสนองต่อความต้องการของตลาดและแนวโน้มปัจจุบัน

ภาพชื่อบริษัท Ford Motor Companyแหล่งรายได้หลักของ Ford Motor Company

Ford แบ่งการดำเนินงานออกเป็นหน่วยหลัก และรายงานผลประกอบการของแต่ละหน่วย ยกเว้น Ford Next ซึ่งยังไม่มีรายได้ รายละเอียดของหน่วยธุรกิจหลักมีดังนี้:

- Ford Blue: ผลิตรถยนต์ระบบเครื่องยนต์สันดาปภายใน (ICE) และรถยนต์ไฮบริด เป็นธุรกิจหลักของ Ford และรวมถึงการผลิตและจำหน่ายรุ่นคลาสสิก เช่น Ford F-150, Ford Explorer และ Mustang

- Ford Pro: ผลิตรถยนต์เพื่อการพาณิชย์ และให้บริการที่เกี่ยวข้อง หน่วยนี้ให้บริการลูกค้าที่ใช้รถยนต์ในเชิงพาณิชย์

- Ford E: พัฒนาและจำหน่ายรถยนต์ไฟฟ้า (EV) และเทคโนโลยีนวัตกรรมต่าง ๆ รับผิดชอบรุ่นต่าง ๆ เช่น Ford Mustang Mach-E และ F-150 Lightning ตลอดจนพัฒนาแพลตฟอร์มใหม่สำหรับ EV

- Ford Next: พัฒนารูปแบบธุรกิจใหม่และโซลูชันนวัตกรรมที่ไม่ใช่การผลิตรถยนต์แบบเดิม รับผิดชอบการวิจัยและพัฒนาเทคโนโลยีการขับขี่อัตโนมัติ รูปแบบการเดินทางใหม่ และโครงการอนาคตที่มีศักยภาพในการเติบโต

- Ford Credit: หน่วยการเงินของบริษัท ให้บริการสินเชื่อแก่ผู้ซื้อรถยนต์ทั่วไปและตัวแทนจำหน่าย ครอบคลุมบริการเช่าซื้อ การจัดไฟแนนซ์ยานยนต์ และเงินทุนหมุนเวียนให้กับตัวแทนจำหน่าย

รายงานไตรมาสที่ 2 ปี 2024 ของ Ford Motor Company

Ford เผยแพร่รายงานผลประกอบการทางการเงินสำหรับไตรมาสที่ 2 ปี 2024 เมื่อวันที่ 4 กรกฎาคม 2024 ตัวชี้วัดทางการเงินที่สำคัญมีดังนี้ (https://shareholder.ford.com/financials/default.aspx):

- รายได้: 47.800 ล้านดอลลาร์สหรัฐ (+6%)

- กำไรสุทธิ: 1.800 ล้านดอลลาร์สหรัฐ (−6%)

- กำไรต่อหุ้น: 0,47 ดอลลาร์สหรัฐ (−35%)

- รายได้จาก Ford Blue: 26.700 ล้านดอลลาร์สหรัฐ (+7%)

- EBIT: 1.200 ล้านดอลลาร์สหรัฐ (−48%)

- รายได้จาก Ford Pro: 17.000 ล้านดอลลาร์สหรัฐ (+9%)

- EBIT: 2.600 ล้านดอลลาร์สหรัฐ (+8%)

- รายได้จาก Ford E: 1.100 ล้านดอลลาร์สหรัฐ (−37%)

- EBIT: −1.100 ล้านดอลลาร์สหรัฐ (ไม่เปลี่ยนแปลง)

- รายได้จาก Ford Credit: 3.000 ล้านดอลลาร์สหรัฐ (+20%)

- EBIT: 300 ล้านดอลลาร์สหรัฐ (−25%)

- ยอดขายรถยนต์รวม: 536.050 คัน (+0.8%)

- รถยนต์ไฟฟ้า: 23.957 คัน (+61%)

- ไฮบริด: 53.822 คัน (+55%)

- ICE: 458.271 คัน (−0.5%)

รายงานแสดงให้เห็นว่าการเติบโตของรายได้ส่วนใหญ่เกิดจากหน่วยงาน Ford Pro ซึ่งมียอดเพิ่มขึ้น 9% และมีอัตรากำไรสูงที่สุดเมื่อเทียบกับหน่วยงานอื่น ๆ Ford เป็นอันดับสองในการขายรถยนต์ไฟฟ้าในสหรัฐฯ รองจาก Tesla (NASDAQ: TSLA) และแซงหน้า GM โดยมียอดขาย 21.930 คัน อย่างไรก็ตาม แตกต่างจาก Tesla รถยนต์ไฟฟ้าของ Ford ยังไม่สามารถทำกำไรได้ ซึ่งสะท้อนจากการขาดทุน 1.100 ล้านดอลลาร์สหรัฐของหน่วย Ford E

ผลจากสถานการณ์นี้ ฝ่ายบริหารของ Ford ตัดสินใจลดกำลังการผลิตของรถกระบะไฟฟ้า F-150 Lightning และเลื่อนการลงทุนมูลค่า 12.000 ล้านดอลลาร์สหรัฐในโครงการพัฒนารถยนต์ไฟฟ้าออกไป บริษัทหันมาให้ความสำคัญกับรถยนต์ไฟฟ้าขนาดเล็กที่มีอัตรากำไรสูงกว่า โดยมีแผนจะแข่งขันกับ Tesla และบริษัท BYD ของจีนที่จำหน่าย EV ราคาถูก

รายงานไตรมาสที่ 3 ปี 2024 ของ Ford Motor Company

Ford เผยแพร่ผลประกอบการไตรมาสที่ 3 ปี 2024 เมื่อวันที่ 29 ตุลาคม 2024 ตัวชี้วัดทางการเงินหลักมีดังนี้ (https://shareholder.ford.com/financials/default.aspx):

- รายได้: 46.200 ล้านดอลลาร์สหรัฐ (+5%)

- กำไรสุทธิ: 900 ล้านดอลลาร์สหรัฐ (−25%)

- กำไรต่อหุ้น: 0,47 ดอลลาร์สหรัฐ (−26%)

- รายได้จาก Ford Blue: 26.200 ล้านดอลลาร์สหรัฐ (+3%)

- EBIT: 1.600 ล้านดอลลาร์สหรัฐ (−5%)

- รายได้จาก Ford Pro: 15.700 ล้านดอลลาร์สหรัฐ (+13%)

- EBIT: 1.800 ล้านดอลลาร์สหรัฐ (+9%)

- รายได้จาก Ford E: 1.200 ล้านดอลลาร์สหรัฐ (−33%)

- EBIT: −1.200 ล้านดอลลาร์สหรัฐ (เทียบกับการขาดทุน 1.300 ล้านดอลลาร์สหรัฐในปีก่อนหน้า)

- รายได้จาก Ford Credit: 3.100 ล้านดอลลาร์สหรัฐ (+19%)

- EBIT: 500 ล้านดอลลาร์สหรัฐ (+25%)

- ยอดขายรถยนต์รวม: 504.039 คัน (+1%)

- รถยนต์ไฟฟ้า: 23.509 คัน (+12%)

- ไฮบริด: 48.101 คัน (+38%)

- ICE: 432.429 คัน (−3%)

ข้อมูลในรายงานแสดงให้เห็นว่าบริษัทยังคงเผชิญความท้าทายด้านอัตรากำไรในกลุ่มรถยนต์ไฟฟ้า แม้ยอดขาย EV จะเพิ่มขึ้น แต่กลุ่มนี้ยังขาดทุนและต้องการเงินลงทุนอย่างต่อเนื่อง ส่งผลให้กำไรสุทธิของบริษัทลดลง 25% อย่างไรก็ตาม หน่วย Ford Blue และ Pro ที่เน้นรถยนต์ ICE และให้บริการเชิงพาณิชย์ มีบทบาทช่วยลดผลกระทบด้านลบ Ford Credit ก็เป็นอีกหน่วยสำคัญที่สนับสนุนบริษัทในช่วงเวลาที่ยากลำบาก

รายงานไตรมาสที่ 4 ปี 2024 ของ Ford Motor Company

Ford เผยแพร่ผลประกอบการไตรมาสที่ 4 ปี 2024 เมื่อวันที่ 5 กุมภาพันธ์ 2025 โดยมีตัวชี้วัดทางการเงินดังนี้ (https://shareholder.ford.com/financials/default.aspx):

- รายได้: 48.200 ล้านดอลลาร์สหรัฐ (+5%)

- กำไรสุทธิ: 1.800 ล้านดอลลาร์สหรัฐ (เทียบกับขาดทุน 500 ล้านดอลลาร์สหรัฐในปีก่อนหน้า)

- กำไรต่อหุ้น: 0,45 ดอลลาร์สหรัฐ (เทียบกับขาดทุน 0,13 ดอลลาร์สหรัฐในปีก่อนหน้า)

- รายได้จาก Ford Blue: 27.300 ล้านดอลลาร์สหรัฐ (+4%)

- EBIT: 1.600 ล้านดอลลาร์สหรัฐ (+100%)

- รายได้จาก Ford Pro: 16.200 ล้านดอลลาร์สหรัฐ (+5%)

- EBIT: 1.600 ล้านดอลลาร์สหรัฐ (−11%)

- รายได้จาก Ford E: 1.400 ล้านดอลลาร์สหรัฐ (−12%)

- EBIT: −1.400 ล้านดอลลาร์สหรัฐ (เทียบกับขาดทุน 1.600 ล้านดอลลาร์สหรัฐในปีก่อนหน้า)

- รายได้จาก Ford Credit: 3.300 ล้านดอลลาร์สหรัฐ (+6%)

- EBIT: 400 ล้านดอลลาร์สหรัฐ (+33%)

- ยอดขายรถยนต์รวม: 530.660 คัน (+1%)

- รถยนต์ไฟฟ้า: 30.176 คัน (+16%)

- ไฮบริด: 47.082 คัน (+26%)

- ICE: 453.402 คัน (+7%)

รายงานยืนยันว่า Ford ยังคงเผชิญปัญหาในด้านอัตรากำไรของรถยนต์ไฟฟ้า โดยหน่วย Ford E ยังไม่สามารถทำกำไรได้ อย่างไรก็ตาม ธุรกิจหลักที่เน้นรถยนต์เครื่องยนต์สันดาปภายใน (ICE) ยังคงเป็นแรงสนับสนุนให้กับบริษัท

นักลงทุนตอบสนองเชิงลบต่อรายงาน ส่งผลให้ราคาหุ้นลดลง 7.5% หลังการเผยแพร่ ผลขาดทุนของหน่วย Ford E ไม่ใช่ประเด็นหลัก เนื่องจากตลาดได้คาดการณ์ผลลัพธ์ที่อ่อนแอไว้ล่วงหน้าแล้ว ความกังวลหลักอยู่ที่แนวโน้มของบริษัทในปี 2025 แม้รายได้จะเติบโตเป็น 48.200 ล้านดอลลาร์สหรัฐ และกำไรสุทธิอยู่ที่ 1.800 ล้านดอลลาร์สหรัฐ แต่ Ford ได้เตือนว่ากำไรจากการดำเนินงาน (EBIT) ที่ปรับแล้วอาจลดลงเหลือระหว่าง 7.000 ถึง 8.500 ล้านดอลลาร์สหรัฐในปี 2025 จาก 10.200 ล้านดอลลาร์สหรัฐในปี 2024

ความกังวลอีกประการคือ ความเป็นไปได้ที่จะมีการเรียกเก็บภาษีนำเข้ารถยนต์จากเม็กซิโกและแคนาดาในอัตรา 25% ซึ่งอาจกระทบต่อผลประกอบการของ Ford อย่างรุนแรง เนื่องจากบริษัทพึ่งพาโรงงานในเม็กซิโกสำหรับการผลิตต้นทุนต่ำ

รายงานไตรมาสที่ 1 ปี 2025 ของ Ford Motor Company

Ford เผยแพร่รายงานผลประกอบการไตรมาสที่ 1 ปี 2025 เมื่อวันที่ 5 พฤษภาคม โดยมีตัวชี้วัดทางการเงินหลักดังนี้ (https://shareholder.ford.com/financials/default.aspx):

- รายได้: 40.700 ล้านดอลลาร์สหรัฐ (−5%)

- กำไรสุทธิ: 471 ล้านดอลลาร์สหรัฐ (−65%)

- กำไรต่อหุ้น: 0,12 ดอลลาร์สหรัฐ (−64%)

- รายได้จาก Ford Blue: 21.000 ล้านดอลลาร์สหรัฐ (−3%)

- EBIT: 96 ล้านดอลลาร์สหรัฐ (−90%)

- รายได้จาก Ford Pro: 15.200 ล้านดอลลาร์สหรัฐ (+5%)

- EBIT: 1.300 ล้านดอลลาร์สหรัฐ (−57%)

- รายได้จาก Ford E: 1.200 ล้านดอลลาร์สหรัฐ (+5%)

- EBIT: −849 ล้านดอลลาร์สหรัฐ (เทียบกับขาดทุน 1.300 ล้านดอลลาร์สหรัฐในปีก่อนหน้า)

- รายได้จาก Ford Credit: 3.200 ล้านดอลลาร์สหรัฐ (+6%)

- EBIT: 580 ล้านดอลลาร์สหรัฐ (+78%)

- ยอดขายรถยนต์รวม: 501.291 คัน (−2%)

- รถยนต์ไฟฟ้า: 22.550 คัน (+11%)

- ไฮบริด: 51.073 คัน (+33%)

- ICE: 427.668 คัน (−5%)

รายงาน Q1 2025 ของ Ford มีลักษณะผสมผสานและสะท้อนถึงสภาพแวดล้อมทางเศรษฐกิจมหภาคที่ท้าทายมากขึ้นสำหรับผู้ผลิตรถยนต์ แม้บริษัทจะทำผลงานได้ดีกว่าที่นักวิเคราะห์คาดการณ์ ด้วยกำไร 471 ล้านดอลลาร์สหรัฐ และรายได้ 40.700 ล้านดอลลาร์สหรัฐ แต่ก็ยังถือว่าลดลง 65% เมื่อเทียบกับปีที่ผ่านมา

รายได้ลดลง 5% และปัญหาในห่วงโซ่อุปทานที่เลวร้ายลงจากภาษีนำเข้าสหรัฐฯ ส่งผลกระทบอย่างรุนแรงต่อผลลัพธ์สุดท้าย เพื่อตอบสนอง Ford ได้ระงับการเผยแพร่แนวโน้มประจำปี และเตือนถึงความเป็นไปได้ของการสูญเสียสูงสุดถึง 1.500 ล้านดอลลาร์สหรัฐจากต้นทุนที่เกี่ยวข้องกับภาษีนำเข้า ซึ่งเป็นสัญญาณที่น่ากังวลโดยเฉพาะสำหรับนักลงทุนที่คาดหวังรายได้จากเงินปันผลอย่างมั่นคง ในภาวะที่ไม่แน่นอนเช่นนี้ Ford อาจต้องลดหรือระงับการจ่ายเงินปันผลชั่วคราว

อย่างไรก็ตาม นักลงทุนตอบสนองเชิงบวกปานกลางต่อรายงาน โดยราคาหุ้นเพิ่มขึ้น 2.7% หลังการเผยแพร่ ซึ่งอาจสะท้อนถึงความเชื่อมั่นในความสามารถของบริษัทในการปรับตัว โดยเฉพาะเมื่อพิจารณาว่ากว่า 80% ของรถยนต์ที่จำหน่ายในสหรัฐฯ ถูกผลิตในประเทศ ซึ่งช่วยลดผลกระทบจากภาษี

ฝ่ายบริหารของ Ford คาดว่าครึ่งปีแรกจะเป็นช่วงที่ยากลำบาก โดย EBIT อาจอยู่ใกล้ศูนย์ คาดว่าครึ่งหลังของปีจะดีขึ้นจากการลดต้นทุนและการเปิดตัวรถรุ่นใหม่ อย่างไรก็ตาม หน่วยงานรถยนต์ไฟฟ้ายังคงขาดทุน โดยคาดว่าจะสูญเสียระหว่าง 5.000 ถึง 5.500 ล้านดอลลาร์สหรัฐตลอดปี 2025

โดยรวม Ford แสดงถึงความยืดหยุ่น แต่ผู้ลงทุนต้องตัดสินใจ: จะเดิมพันกับการฟื้นตัวระยะยาวของบริษัท หรือรอจนกว่าสถานการณ์ด้านภาษีและหน่วยงาน EV จะชัดเจนยิ่งขึ้น

รายงานผลประกอบการ Q2 2025 ของ Ford Motor Company

Ford เปิดเผยผลประกอบการไตรมาส 2 ปี 2025 เมื่อวันที่ 30 กรกฎาคม 2025 ตัวเลขสำคัญจากรายงานมีดังนี้ (https://shareholder.ford.com/financials/default.aspx):

- รายได้: 50.18 พันล้านดอลลาร์สหรัฐ (+5%)

- กำไรสุทธิ: 1.50 พันล้านดอลลาร์สหรัฐ (-21%)

- กำไรต่อหุ้น (EPS): 0.37 ดอลลาร์สหรัฐ (-21%)

- รายได้ Ford Blue: 25.8 พันล้านดอลลาร์สหรัฐ (-3%)

- EBIT: 661 ล้านดอลลาร์สหรัฐ (-43%)

- รายได้ Ford Pro: 18.8 พันล้านดอลลาร์สหรัฐ (+11%)

- EBIT: 2.31 พันล้านดอลลาร์สหรัฐ (-10%)

- รายได้ Ford Model e: 2.4 พันล้านดอลลาร์สหรัฐ (+100%)

- EBIT: -1.3 พันล้านดอลลาร์สหรัฐ (เมื่อเทียบกับขาดทุน 1.15 พันล้านดอลลาร์สหรัฐในปีก่อน)

- รายได้ Ford Credit: 3.2 พันล้านดอลลาร์สหรัฐ (+7%)

- EBIT: 645 ล้านดอลลาร์สหรัฐ (+88%)

- ยอดขายรถยนต์รวม: 612,095 คัน (+14%)

- รถยนต์ไฟฟ้า: 16,438 คัน (-31%)

- รถยนต์ไฮบริด: 66,438 คัน (+23%)

- รถยนต์ ICE: 529,209 คัน (+15%)

ฟอร์ดประกาศผลประกอบการไตรมาส 2 ปี 2025 ด้วยรายได้สูงสุดเป็นประวัติการณ์ที่ 50.2 พันล้านดอลลาร์ และ EBIT ที่ปรับปรุงแล้ว 2.1 พันล้านดอลลาร์ แม้ได้รับผลกระทบจากภาษีศุลกากร 0.8 พันล้านดอลลาร์ บนพื้นฐาน GAAP บริษัทรายงานผลขาดทุนสุทธิ 36 ล้านดอลลาร์ เนื่องจากค่าใช้จ่ายพิเศษจากการเรียกรถคืนมูลค่า 570 ล้านดอลลาร์ และการยกเลิกโครงการรถยนต์ไฟฟ้า กระแสเงินสดจากการดำเนินงานอยู่ที่ 6.3 พันล้านดอลลาร์ ในขณะที่กระแสเงินสดอิสระที่ปรับปรุงแล้วอยู่ที่ 2.8 พันล้านดอลลาร์ คณะกรรมการบริหารยืนยันการจ่ายเงินปันผลรายไตรมาส 0.15 ดอลลาร์ต่อหุ้น จ่ายในวันที่ 2 กันยายน

ฝ่ายบริหารได้ยืนยันประมาณการทั้งปี โดยคาดว่า EBIT ที่ปรับปรุงแล้วจะอยู่ในช่วง 6.5–7.5 พันล้านดอลลาร์ และกระแสเงินสดอิสระที่ปรับปรุงแล้วอยู่ในช่วง 3.5–4.5 พันล้านดอลลาร์ โดยมีค่าใช้จ่ายลงทุนประมาณ 9 พันล้านดอลลาร์ ผลกระทบจากภาษีศุลกากรสุทธิที่ไม่พึงประสงค์ถูกประเมินไว้ราว 2 พันล้านดอลลาร์ ซึ่งสะท้อนผลกระทบรวม 3 พันล้านดอลลาร์ โดยมีการชดเชยบางส่วนจากมาตรการลดต้นทุน 1 พันล้านดอลลาร์

ตามกลุ่มธุรกิจ: Ford Pro รายงานรายได้ 18.8 พันล้านดอลลาร์ พร้อมอัตรากำไร EBIT ที่ 12.3% ขณะที่จำนวนสมาชิกซอฟต์แวร์และบริการแบบชำระเงินเพิ่มขึ้น 24% เมื่อเทียบรายปีเป็น 757,000 ราย Ford Model e มีรายได้เพิ่มขึ้นเป็นสองเท่าที่ 2.4 พันล้านดอลลาร์ แม้ว่าจะยังขาดทุน EBIT ที่ 1.3 พันล้านดอลลาร์ Ford Blue รายงาน EBIT 661 ล้านดอลลาร์ แม้รายได้ลดลง 3%

ผลประกอบการทางการเงินของ Ford Motor Company ไตรมาส 3 ปี 2025

เมื่อวันที่ 23 ตุลาคม 2025 ฟอร์ดได้เปิดเผยผลประกอบการทางการเงินสำหรับไตรมาส 3 ปี 2025 ตัวเลขสำคัญมีดังนี้ (https://shareholder.ford.com/financials/default.aspx):

- รายได้: 50.53 พันล้านดอลลาร์ (+9%)

- กำไรสุทธิ (non-GAAP): 1.82 พันล้านดอลลาร์ (–7%)

- กำไรต่อหุ้น (non-GAAP): 0.45 ดอลลาร์ (–8%)

- รายได้ของ Ford Blue: 28.0 พันล้านดอลลาร์ (+7%)

- EBIT: 1.54 พันล้านดอลลาร์ (–5%)

- รายได้ของ Ford Pro: 17.4 พันล้านดอลลาร์ (+11%)

- EBIT: 1.99 พันล้านดอลลาร์ (+9%)

- รายได้ของ Ford Model e: 1.8 พันล้านดอลลาร์ (+52%)

- EBIT: –1.4 พันล้านดอลลาร์ (เทียบกับขาดทุน 1.23 พันล้านดอลลาร์ในปีก่อนหน้า)

- รายได้ของ Ford Credit: 3.3 พันล้านดอลลาร์ (+7%)

- EBIT: 645 ล้านดอลลาร์ (+16%)

- ยอดขายรถยนต์ทั้งหมด: 545,522 คัน (+8%)

- รถยนต์ไฟฟ้า: 30,612 คัน (+30%)

- ไฮบริด: 55,177 คัน (+15%)

- รถยนต์เครื่องยนต์สันดาป (ICE): 459,733 คัน (+6%)

ฟอร์ดรายงานรายได้รายไตรมาสสูงสุดเป็นประวัติการณ์ที่ 50.5 พันล้านดอลลาร์ โดยมี EBIT ที่ปรับปรุงแล้ว 2.6 พันล้านดอลลาร์ และกำไรต่อหุ้น (EPS) ที่ 0.45 ดอลลาร์ รายได้ออกมาสูงกว่าที่คาดเล็กน้อย ขณะที่กำไรอยู่ในระดับสอดคล้องกับประมาณการ แสดงถึงการปรับตัวดีขึ้นเล็กน้อย

กลุ่ม Ford Blue (รถยนต์แบบดั้งเดิม) สร้างรายได้ 28.0 พันล้านดอลลาร์ และมีกำไร EBIT 1.54 พันล้านดอลลาร์ ส่วนกลุ่ม Model e (รถยนต์ไฟฟ้า) มีรายได้เพิ่มขึ้นเป็น 1.8 พันล้านดอลลาร์ แต่ขาดทุน 1.41 พันล้านดอลลาร์ เนื่องจากการเปลี่ยนไปสู่การผลิต EV ยังคงต้องใช้เงินลงทุนจำนวนมาก

ฝ่ายบริหารปรับลดการคาดการณ์ทั้งปี โดยขณะนี้คาดว่า adjusted EBIT จะอยู่ในช่วง 6.0–6.5 พันล้านดอลลาร์สหรัฐ free cash flow ระหว่าง 2.0 ถึง 3.0 พันล้านดอลลาร์สหรัฐ และรายจ่ายลงทุนราว 9 พันล้านดอลลาร์สหรัฐ บริษัทเตือนว่าเหตุเพลิงไหม้ที่ผู้จัดหาวัสดุอะลูมิเนียม Novelis จะส่งผลลบต่อผลประกอบการไตรมาส 4: การลดลงของ EBIT ประเมินที่ 1.5–2.0 พันล้านดอลลาร์สหรัฐ ขณะที่ free cash flow คาดว่าจะลดลง 2–3 พันล้านดอลลาร์สหรัฐ อย่างไรก็ตาม คาดว่าประมาณ 1 พันล้านดอลลาร์สหรัฐของผลกระทบนี้จะถูกกู้คืนในปี 2026

ผลประกอบการ Ford Motor Company ไตรมาส 4 ปี 2025

Ford เผยแพร่ผลประกอบการทางการเงินไตรมาส 4 ปี 2025 เมื่อวันที่ 10 กุมภาพันธ์ 2025 ด้านล่างคือตัวเลขสำคัญจากรายงาน:

- รายได้: 45.90 พันล้านดอลลาร์สหรัฐ (–5%)

- รายได้สุทธิ (non-GAAP): 528 ล้านดอลลาร์สหรัฐ (–66%)

- กำไรต่อหุ้น (non-GAAP): 0.13 ดอลลาร์สหรัฐ (–67%)

- รายได้ Ford Blue: 26.2 พันล้านดอลลาร์สหรัฐ (–4%)

- EBIT: 727 ล้านดอลลาร์สหรัฐ (-54%)

- รายได้ Ford Pro: 14.9 พันล้านดอลลาร์สหรัฐ (–8%)

- EBIT: 1.23 พันล้านดอลลาร์สหรัฐ (–24%)

- รายได้ Ford Model e: 1.3 พันล้านดอลลาร์สหรัฐ (–9%)

- EBIT: -1.22 พันล้านดอลลาร์สหรัฐ (เมื่อเทียบกับการขาดทุน 1.40 พันล้านดอลลาร์สหรัฐเมื่อปีก่อน)

- รายได้ Ford Credit: 3.4 พันล้านดอลลาร์สหรัฐ (+3%)

- EBIT: 701 ล้านดอลลาร์สหรัฐ (+59%)

- ยอดขายรถยนต์รวม: 545,216 คัน (+3%)

- รถยนต์ไฟฟ้า: 14,513 คัน (–52%)

- ไฮบริด: 55,374 คัน (+18%)

- ยานยนต์เครื่องยนต์สันดาปภายใน: 475,329 คัน (+5%)

รายงานไตรมาส 4 ปี 2025 ของ Ford ออกมาแบบผสม รายได้แตะ 45.9 พันล้านดอลลาร์สหรัฐ สูงกว่าคาดการณ์ของตลาด แต่ความสามารถทำกำไรน่าผิดหวัง: adjusted EBIT อยู่ที่ 1.0 พันล้านดอลลาร์สหรัฐ และ Adjusted EPS อยู่ที่ 0.13 ดอลลาร์สหรัฐ เทียบกับ 0.39 ดอลลาร์สหรัฐเมื่อปีก่อน และต่ำกว่าคาดการณ์ (ซึ่งอยู่ราว 0.17–0.19 ดอลลาร์สหรัฐ) ภายใต้ GAAP บริษัทรายงานผลขาดทุนสุทธิราว 11.1 พันล้านดอลลาร์สหรัฐ เนื่องจากค่าใช้จ่ายแบบครั้งเดียวจำนวนมาก

สาเหตุหลักของผล GAAP ที่อ่อนแอคือค่าใช้จ่ายแบบครั้งเดียว 15.5 พันล้านดอลลาร์สหรัฐ ในจำนวนนี้ 10.7 พันล้านดอลลาร์สหรัฐเกี่ยวข้องกับการด้อยค่าสินทรัพย์และการประเมินโครงการ EV ใหม่ ขณะที่อีก 3.2 พันล้านดอลลาร์สหรัฐเชื่อมโยงกับโครงการ BlueOval SK หากตัดรายการเหล่านี้ออก ธุรกิจหลักยังคงทำกำไรในระดับการดำเนินงาน

ผู้สนับสนุนกำไรหลักคือเซกเมนต์เชิงพาณิชย์ Ford Pro (รายได้ 14.9 พันล้านดอลลาร์สหรัฐ และ EBIT 1.23 พันล้านดอลลาร์สหรัฐ ด้วยมาร์จิ้น 8.2%) Ford Blue สร้าง EBIT 727 ล้านดอลลาร์สหรัฐ จากรายได้ 26.2 พันล้านดอลลาร์สหรัฐ แผนก EV อย่าง Model e ยังคงขาดทุน: ด้วยรายได้ 1.3 พันล้านดอลลาร์สหรัฐ ขาดทุน EBIT อยู่ที่ 1.218 พันล้านดอลลาร์สหรัฐ Ford Credit เพิ่มกำไรก่อนภาษี 701 ล้านดอลลาร์สหรัฐ และสนับสนุนผลการดำเนินงานโดยรวม

บริษัทให้แนวทางที่ค่อนข้างมั่นใจสำหรับปี 2026: adjusted EBIT 8–10 พันล้านดอลลาร์สหรัฐ free cash flow 5–6 พันล้านดอลลาร์สหรัฐ และรายจ่ายลงทุน 9.5–10.5 พันล้านดอลลาร์สหรัฐ คาดว่า Ford Pro จะทำกำไร 6.5–7.5 พันล้านดอลลาร์สหรัฐ Ford Blue 4.0–4.5 พันล้านดอลลาร์สหรัฐ ขณะที่ Model e คาดว่าจะขาดทุน 4.0–4.5 พันล้านดอลลาร์สหรัฐ

ผลกระทบนโยบายของทรัมป์ต่อ Ford Motor Company

ด้านล่างคือค่ามัลติเพิลการประเมินมูลค่าหลักสำหรับ Ford Motor Company อ้างอิงจากผลไตรมาส 4 ปี 2025 คำนวณโดยใช้ราคาหุ้น 14 ดอลลาร์สหรัฐ

| ตัวคูณ | แสดงอะไร | ค่า | ความคิดเห็น |

|---|---|---|---|

| P/E (non-GAAP TTM) | ราคาที่นักลงทุนจ่ายต่อกำไร 1 ดอลลาร์สหรัฐในรอบ 12 เดือนที่ผ่านมา | 12.8 | ⬤ ปานกลาง มูลค่าสูงกว่าค่าเฉลี่ยในอดีตของ Ford เล็กน้อย (โดยทั่วไป 7–10x) แต่ยังสมเหตุสมผลในสภาพตลาดปัจจุบัน หากกำไรฟื้นตัว |

| P/S (TTM) | ราคาที่นักลงทุนจ่ายต่อรายได้ 1 ดอลลาร์สหรัฐต่อปี | 0.31 | ⬤ ยอดเยี่ยม นักลงทุนจ่ายเพียง 30 เซนต์สำหรับรายได้ 1 ดอลลาร์สหรัฐ |

| EV/Sales (TTM) | มูลค่ากิจการ (รวมภาระหนี้) ต่อรายได้ | 0.98 | ⬤ ปานกลาง

อัตราส่วนใกล้ 1 เป็นมาตรฐานสำหรับอุตสาหกรรมยานยนต์ เนื่องจากมีเลเวอเรจสูง |

| P/FCF (non-GAAP TTM) | ราคาที่นักลงทุนจ่ายต่อกระแสเงินสดอิสระ 1 ดอลลาร์สหรัฐ | 16.09 | ⬤ ปานกลาง มัลติเพิลอยู่ในช่วงที่สมเหตุสมผล บ่งชี้ความสามารถระดับปานกลางในการแปลงรายได้เป็นกระแสเงินสดอิสระ |

| FCF Yield (TTM) | อัตราผลตอบแทนจากกระแสเงินสดอิสระสำหรับผู้ถือหุ้น | 6.21% | ⬤ ยอดเยี่ยม อัตราผลตอบแทนกระแสเงินสดอิสระมากกว่า 6% ช่วยให้บริษัทจ่ายเงินปันผลได้สม่ำเสมอและลงทุนในการพัฒนาในอนาคต |

| EV/EBITDA (TTM) | มูลค่ากิจการต่อ EBITDA | 21 | ⬤ อ่อนแอ

อัตราส่วนสูงมากสำหรับอุตสาหกรรม บ่งชี้ว่าบริษัทถูกประเมินมูลค่าสูงเมื่อเทียบกับกำไรก่อนหักรายการ |

| EV/EBIT (TTM) | มูลค่ากิจการต่อกำไรจากการดำเนินงาน | 27 | ⬤ อ่อนแอ ยืนยันประสิทธิภาพการดำเนินงานต่ำในปี 2025 |

| P/B | ราคาต่อมูลค่าทางบัญชี | 1.6 | ⬤ ยอดเยี่ยม ราคาตลาดไม่ได้สูงเกินมูลค่าสินทรัพย์สุทธิของบริษัทอย่างมีนัยสำคัญ |

| Forward P/E | อัตราส่วนราคาต่อกำไรล่วงหน้า (P/E) | 9.94 | ⬤ ยอดเยี่ยม มัลติเพิลล่วงหน้าต่ำกว่าปัจจุบัน เป็นสัญญาณเชิงบวกของคาดการณ์การเติบโตของกำไรในปีถัดไป |

| Net Debt/EBITDA | ภาระหนี้สุทธิต่อ EBITDA | 14.9 | ⬤ อ่อนแอ

อัตราส่วนสูงผิดปกติ แม้หนี้ส่วนใหญ่ผูกกับ Ford Credit แต่เลเวอเรจระดับนี้สร้างความเสี่ยงเชิงระบบในสภาพแวดล้อม |

| Interest Coverage (TTM) | อัตราส่วนกำไรจากการดำเนินงานต่อค่าใช้จ่ายดอกเบี้ย | 5.4 | ⬤ ปานกลาง

อัตราส่วนมากกว่า 3.0 โดยทั่วไปถือว่าปลอดภัย Ford ยังสามารถชำระหนี้ได้แม้มีขนาดหนี้มาก |

การวิเคราะห์มัลติเพิลการประเมินมูลค่าสำหรับ Ford Motor Company – บทสรุป

Ford เป็นธุรกิจมูลค่าที่มีความยืดหยุ่นและกำลังอยู่ระหว่างการเปลี่ยนแปลงเชิงโครงสร้างอย่างลึกซึ้ง แม้อัตราส่วนเลเวอเรจเชิงรูปแบบจะดูน่าตกใจ แต่ควรตีความในบริบทของโครงสร้างเงินทุนของบริษัท: หนี้ส่วนใหญ่ซึ่งมากกว่า 100 พันล้านดอลลาร์สหรัฐ กระจุกตัวอยู่ในแผนก Ford Credit หนี้นี้ทำหน้าที่เป็นพอร์ตบริการทางการเงินที่เลี้ยงตัวเองและมีสินทรัพย์ที่จับต้องได้ (ยานพาหนะ) ค้ำประกัน และไม่ก่อให้เกิดภัยคุกคามโดยตรงต่อการดำเนินงานภาคอุตสาหกรรมของบริษัท

มูลค่าตลาดของบริษัทยังคงอนุรักษนิยมอย่างมาก สะท้อนจากอัตราส่วน P/S และ P/B ที่ต่ำ บ่งชี้ว่านักลงทุนยังคงระมัดระวังต่อการเปลี่ยนผ่านของ Ford ไปสู่รถยนต์ไฟฟ้า อย่างไรก็ตาม อัตราผลตอบแทนกระแสเงินสดอิสระที่แข็งแกร่งเป็นกันชนสำคัญและสนับสนุนการจ่ายเงินปันผลที่มั่นคง Forward P/E ที่ 9.94 ชี้ถึงความคาดหวังของตลาดต่อประสิทธิภาพการดำเนินงานที่ดีขึ้นและการเติบโตของกำไรสุทธิในปี 2026

โดยรวม Ford ดูมีมูลค่าต่ำกว่าที่ควรบนตัวชี้วัดรายได้และสินทรัพย์เชิงพื้นฐาน ขณะเดียวกันยังคงมีความสามารถในการสร้างกระแสเงินสดที่มั่นคงแม้ท่ามกลางความผันผวน เสน่ห์การลงทุนหลักในปัจจุบันอยู่ที่การผสานกันระหว่างฐานการเงินที่แข็งแรงของ Ford Credit และแผนก Ford Pro ที่มาร์จิ้นสูง ซึ่งร่วมกันชดเชยความท้าทายชั่วคราวของเซกเมนต์ Model e มูลค่าปัจจุบันสะท้อนสมดุลระหว่างความเป็นผู้ใหญ่ของธุรกิจดั้งเดิมและความเสี่ยงจากการเปลี่ยนผ่านเทคโนโลยี มอบผลตอบแทนที่น่าสนใจต่อเงินลงทุนในระดับความเสี่ยงปานกลาง

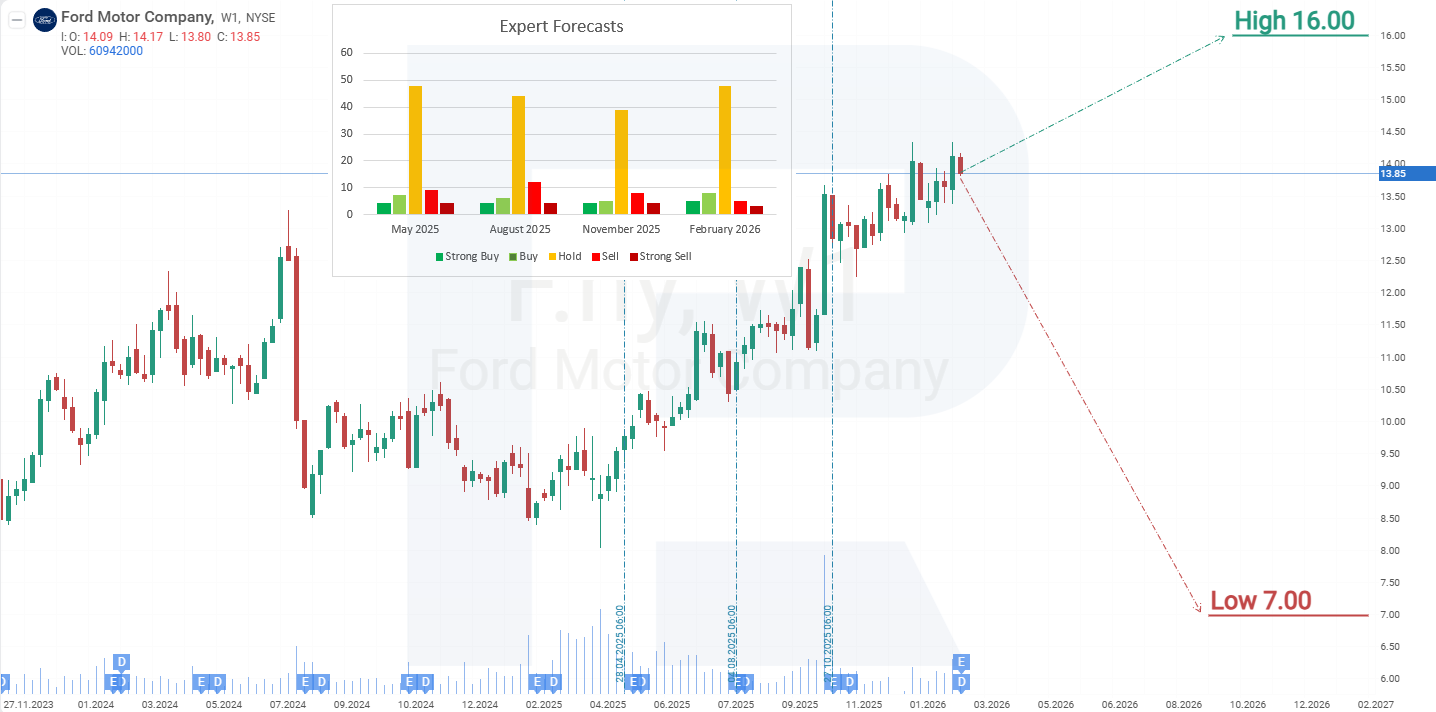

การคาดการณ์ราคาหุ้น Ford Motor Company สำหรับปี 2026 โดยผู้เชี่ยวชาญ

- Barchart: นักวิเคราะห์ 4 จาก 22 คนให้คะแนนหุ้น Ford Motor Company เป็น Strong Buy, 15 เป็น Hold, 3 เป็น Strong Sell เป้าราคาสูงสุด 16.00 ดอลลาร์สหรัฐ โดยมีขอบล่างที่ 8.00 ดอลลาร์สหรัฐ

- MarketBeat: ผู้เชี่ยวชาญ 4 จาก 17 คนให้คำแนะนำ Buy, 11 แนะนำ Hold และ 2 ให้คำแนะนำ Sell เป้าราคาสูงสุด 16.00 ดอลลาร์สหรัฐ โดยมีขอบล่างที่ 7.00 ดอลลาร์สหรัฐ

- TipRanks: นักวิเคราะห์ 2 จาก 15 คนแนะนำ Buy, 12 แนะนำ Hold และ 1 แนะนำ Sell เป้าราคาสูงสุด 16.00 ดอลลาร์สหรัฐ โดยมีขอบล่างที่ 11.00 ดอลลาร์สหรัฐ

- Stock Analysis: ผู้เชี่ยวชาญ 1 จาก 15 คนให้คะแนน Strong Buy, 2 เป็น Buy, 10 เป็น Hold และ 2 เป็น Sell เป้าราคาสูงสุด 16.00 ดอลลาร์สหรัฐ โดยมีขอบล่างที่ 7.00 ดอลลาร์สหรัฐ

การคาดการณ์ราคาหุ้นของ Ford Motor Company สำหรับปี 2026

บนกราฟรายสัปดาห์ หุ้น Ford ซื้อขายอยู่ระหว่าง 8.60 และ 13.10 ดอลลาร์สหรัฐตั้งแต่ปี 2022 เป็นต้นมา ในเดือนตุลาคม 2025 F ทะลุกรอบบนของช่วงและทรงตัวเหนือระดับนั้น เพิ่มความเป็นไปได้ของการปรับขึ้นต่อไป จากผลการดำเนินงานปัจจุบันของหุ้น Ford Motor Company สถานการณ์ที่เป็นไปได้สำหรับปี 2026 มีดังนี้:

การคาดการณ์กรณีฐานสำหรับหุ้น Ford Motor Company ชี้ว่ามีแนวโน้มเติบโตต่อไปใน F ไปยังแนวต้านที่ 16.50 ดอลลาร์สหรัฐ หากระดับนี้ถูกทะลุ เป้าหมายขาขึ้นถัดไปจะเป็น 20 ดอลลาร์สหรัฐ สถานการณ์นี้ได้รับแรงสนับสนุนจากอัตราผลตอบแทนเงินปันผลที่น่าสนใจของหุ้นที่ 4.6% ต่อปีสำหรับนักลงทุนระยะยาว และความสามารถของบริษัทในการสร้างกระแสเงินสดที่มั่นคงแม้ในสภาวะที่ท้าทาย

การคาดการณ์ทางเลือกสำหรับหุ้น Ford Motor Company ชี้ถึงการหลุดต่ำกว่าแนวรับที่ 13.10 ดอลลาร์สหรัฐ ในกรณีนี้ F อาจลดลงสู่แนวรับที่ 10.60 ดอลลาร์สหรัฐ ซึ่งอาจเริ่มการปรับขึ้นใหม่ โด

การวิเคราะห์และคาดการณ์ราคาหุ้น Ford Motor Company สำหรับปี 2026คำชี้แจง: บทความนี้ได้รับการแปลด้วยความช่วยเหลือจากเครื่องมือ AI แม้ว่าจะได้พยายามอย่างเต็มที่ในการรักษาความหมายดั้งเดิม แต่อาจมีความคลาดเคลื่อนหรือข้อบกพร่องบางประการ หากไม่มั่นใจ โปรดอ้างอิงจากต้นฉบับภาษาอังกฤษ

การคาดการณ์ที่นำเสนอในส่วนนี้จะสะท้อนให้เห็นความคิดเห็นส่วนตัวของผู้แต่งเท่านั้น และจะไม่สามารถถูกพิจารณาว่าเป็นแนวทางสำหรับการซื้อขาย RoboForex ไม่รับผิดชอบสำหรับผลลัพธ์การซื้อขายที่อ้างอิงตามคำแนะนำการซื้อขายที่อธิบายเอาไว้ในบทวิจารณ์การวิเคราะห์เหล่านี้