ผลประกอบการ Bank of America ไตรมาส 4 ปี 2025: รายได้และกำไรสูงกว่าคาดการณ์ แต่ตลาดกังวลเกี่ยวกับประมาณการปี 2026

Bank of America ทำผลงานสูงกว่าความคาดหวังของตลาดในไตรมาส 4 ปี 2025; อย่างไรก็ตาม การคาดการณ์รายได้ดอกเบี้ยสุทธิในปี 2026 อยู่ในระดับที่ค่อนข้างพอประมาณ ส่งผลให้ราคาหุ้นปรับตัวลดลง

สำหรับไตรมาส 4 ปี 2025 Bank of America Corporation (NYSE: BAC) ทำผลงานสูงกว่าความคาดหวังของตลาด โดยรายงานรายได้ 28.4 พันล้านดอลลาร์สหรัฐ กำไรต่อหุ้น 0.98 ดอลลาร์สหรัฐ และกำไรสุทธิ 7.6 พันล้านดอลลาร์สหรัฐ สะท้อนการเพิ่มขึ้น 12% เมื่อเทียบกับช่วงเดียวกันของปีก่อน ปัจจัยขับเคลื่อนหลักของการเติบโตคือรายได้ดอกเบี้ยสุทธิ ซึ่งเพิ่มขึ้น 10% เป็น 15.9 พันล้านดอลลาร์สหรัฐ และการเติบโตที่แข็งแกร่งในธุรกรรมซื้อขายและวาณิชธนกิจ เมื่อเทียบกับไตรมาส 3 ปี 2025 กำไรเพิ่มขึ้น 10% ยิ่งตอกย้ำความยืดหยุ่นของโมเดลธุรกิจในสภาพแวดล้อมอัตราดอกเบี้ยสูง

ฝ่ายบริหารของธนาคารคาดการณ์การเติบโตของรายได้ดอกเบี้ยสุทธิ 5-7% สำหรับปี 2026 ควบคู่ไปกับการบริหารค่าใช้จ่ายที่ทรงตัว และการคืนทุนให้ผู้ถือหุ้นอย่างต่อเนื่องผ่านเงินปันผลและการซื้อหุ้นคืน

แม้จะสูงกว่าความคาดหวังของนักวิเคราะห์ทั้งในด้านกำไรและรายได้ แต่หุ้น BAC กลับปรับตัวลดลงหลังรายงานผลประกอบการรายไตรมาส ปฏิกิริยาเชิงลบของตลาดมีสาเหตุหลักมาจากการคาดการณ์รายได้ดอกเบี้ยสุทธิปี 2026 ของธนาคาร ซึ่งถูกมองว่าค่อนข้างพอประมาณ ผู้เข้าร่วมตลาดคาดหวังการคาดการณ์การเติบโตที่ก้าวร้าวมากกว่า แต่ด้วยความไม่แน่นอนทางมหภาคและนโยบายของธนาคารกลางสหรัฐ (Federal Reserve) แนวโน้มดังกล่าวจึงถูกมองว่าไม่ค่อยสดใส โดยเฉพาะอย่างยิ่ง การเปลี่ยนแปลงของความคาดหวังเกี่ยวกับความเป็นไปได้ในการปรับลดอัตราดอกเบี้ยของ Fed ส่งผลต่อทั้งภาคธนาคาร ทำให้หุ้นธนาคารเผชิญแรงกดดัน

บทความนี้นำเสนอการทบทวนรายละเอียดของ Bank of America Corporation การวิเคราะห์ปัจจัยพื้นฐานของรายงานรายไตรมาส การวิเคราะห์ทางเทคนิคของหุ้น BAC จากผลการดำเนินงานล่าสุด และการคาดการณ์หุ้น BAC ในปี 2026

เกี่ยวกับบริษัท Bank of America Corporation

Bank of America Corporation เป็นหนึ่งในสถาบันการเงินที่ใหญ่ที่สุดในโลก โดยให้บริการด้านการธนาคารและบริการที่เกี่ยวข้องอย่างหลากหลาย Amadeo Giannini ก่อตั้งธนาคารแห่งนี้ในปี 1904 ที่เมืองซานฟรานซิสโก ประเทศสหรัฐอเมริกา ภายใต้ชื่อ Bank of Italy ก่อนจะเปลี่ยนชื่อเป็น Bank of America ในปี 1930 บริษัทในรูปแบบปัจจุบันก่อตั้งขึ้นในปี 1998 หลังจากการควบรวมกิจการกับ NationsBank

Bank of America ให้บริการที่หลากหลาย ครอบคลุมการธนาคารสำหรับบุคคลและภาคธุรกิจ ผลิตภัณฑ์ด้านการลงทุนและประกันภัย การบริหารสินทรัพย์ และบริการสินเชื่อและจำนอง สำนักงานใหญ่ตั้งอยู่ที่เมืองชาร์ลอตต์ รัฐนอร์ทแคโรไลนา ประเทศสหรัฐอเมริกา

การเสนอขายหุ้นต่อประชาชนครั้งแรก (IPO) ของธนาคารเกิดขึ้นในปี 1957 โดยหุ้นเริ่มซื้อขายในตลาดหลักทรัพย์นิวยอร์กภายใต้ตัวย่อ BAC ปัจจุบัน Bank of America เป็นหนึ่งในธนาคารที่ใหญ่ที่สุดทั้งในสหรัฐอเมริกาและระดับโลก โดยให้บริการลูกค้าในกว่า 35 ประเทศ และบริหารจัดการสินทรัพย์รวมกว่า 2.4 ล้านล้านดอลลาร์สหรัฐ

ภาพชื่อบริษัท Bank of America Corporationแหล่งรายได้หลักของ Bank of America Corporation

แหล่งรายได้หลักของ Bank of America มาจากหลายสายธุรกิจ เช่น การธนาคารรายย่อย ภาคธุรกิจ และการลงทุน ซึ่งแบ่งออกเป็นหมวดหมู่ดังนี้:

- รายได้ดอกเบี้ยสุทธิ: เกิดจากส่วนต่างระหว่างดอกเบี้ยที่ได้รับจากการปล่อยกู้และดอกเบี้ยที่จ่ายให้แก่ลูกค้าในรูปของเงินฝากและแหล่งเงินทุนอื่น ๆ Bank of America เสนอผลิตภัณฑ์ทางการเงินที่หลากหลาย เช่น สินเชื่อที่อยู่อาศัย สินเชื่อธุรกิจและยานยนต์ และบัตรเครดิต

- รายได้ค่าคอมมิชชัน: รายได้จากค่าธรรมเนียมธุรกรรมของลูกค้า รวมถึงค่าบำรุงรักษาบัญชี ค่าธรรมเนียมการชำระเงินและการโอนเงิน และค่าธรรมเนียมในการบริหารสินทรัพย์

- รายได้จากวาณิชธนกิจ: ค่าธรรมเนียมจากบริการให้คำปรึกษาด้านการควบรวมกิจการ รายได้จากการออกหุ้นและพันธบัตร รวมถึงกำไรจากการซื้อขายตราสารทางการเงิน เช่น หลักทรัพย์ สกุลเงิน และตราสารอนุพันธ์

- รายได้จากการบริหารสินทรัพย์และประกันภัย: ค่าธรรมเนียมสำหรับบริการบริหารสินทรัพย์ ค่าเบี้ยประกันภัย และผลตอบแทนจากการลงทุนในผลิตภัณฑ์ที่เกี่ยวข้องกับประกันภัย

- การซื้อขายและดำเนินงานตลาด: กำไรจากการซื้อขายหลักทรัพย์ สกุลเงิน และตราสารอนุพันธ์

- รายได้จากแหล่งอื่น: ค่าธรรมเนียมจากการเช่าตู้นิรภัย ผลตอบแทนจากการลงทุนในโครงการพัฒนาอย่างยั่งยืนและโครงสร้างพื้นฐาน และกำไรจากการถือครองพันธบัตรรัฐบาลและบริษัทเอกชน

หมวดหมู่เหล่านี้ช่วยกระจายแหล่งรายได้ของธนาคาร ทำให้มีความยืดหยุ่นในการรับมือกับวิกฤตเศรษฐกิจ และเสริมความสามารถในการแข่งขันในตลาดโลกได้อย่างมีประสิทธิภาพ

จุดแข็งและจุดอ่อนของบริษัท Bank of America Corporation

จุดแข็งของ Bank of America ได้แก่:

- แหล่งรายได้ที่หลากหลาย: ธนาคารมีบริการทางการเงินที่หลากหลาย ทั้งธนาคารรายย่อย บริการด้านการลงทุน การบริหารสินทรัพย์ การธนาคารสำหรับภาคธุรกิจ และประกันภัย ความหลากหลายนี้ช่วยเสริมความสามารถในการรับมือกับความผันผวนของตลาดในหลายภาคส่วน และสามารถสร้างรายได้จากแหล่งต่าง ๆ ได้อย่างมั่นคง

- นวัตกรรมด้านดิจิทัล: ธนาคารมุ่งเน้นการนำเทคโนโลยีดิจิทัลมาใช้ เช่น แอปพลิเคชันมือถือ และผู้ช่วยเสมือน Erica ซึ่งช่วยยกระดับคุณภาพการบริการ เพิ่มประสิทธิภาพในการดำเนินงาน และดึงดูดลูกค้าใหม่

- ความแข็งแกร่งในด้านวาณิชธนกิจและการบริหารสินทรัพย์: ความได้เปรียบในการแข่งขันในด้านการลงทุนและการธนาคารส่วนบุคคล รวมถึงการบริหารสินทรัพย์อย่างมีประสิทธิภาพ ทำให้ธนาคารครองตำแหน่งผู้นำทั้งในสหรัฐอเมริกาและระดับนานาชาติ ส่งผลให้สามารถให้บริการคุณภาพสูงแก่ลูกค้าที่มีสินทรัพย์สูงและองค์กรขนาดใหญ่ทั่วโลก

- เครือข่ายขนาดใหญ่และการเข้าถึงทั่วโลก: ธนาคารมีสำนักงานตัวแทนในกว่า 35 ประเทศ ทำให้สามารถให้บริการแก่ลูกค้าไม่ว่าจะอยู่ที่ใดก็ตาม โดยธนาคารครองตำแหน่งผู้นำทั้งในตลาดภายในประเทศและระหว่างประเทศ

- เงินทุนและสินทรัพย์สภาพคล่องในระดับสูง: ด้วยทรัพยากรทางการเงินที่มั่นคงและสินทรัพย์ที่มีสภาพคล่องสูง ธนาคารมีความพร้อมในการจัดการความเสี่ยงและรักษาเสถียรภาพในช่วงเศรษฐกิจตกต่ำได้อย่างมีประสิทธิภาพ

จุดอ่อนของ Bank of America ได้แก่:

- ความอ่อนไหวต่ออัตราดอกเบี้ย: แหล่งรายได้หลักของธนาคารมาจากส่วนต่างระหว่างดอกเบี้ยจากสินเชื่อและดอกเบี้ยที่จ่ายจากเงินฝาก ทำให้มีความอ่อนไหวต่อการเปลี่ยนแปลงนโยบายการเงินของธนาคารกลางและความผันผวนของอัตราดอกเบี้ย หากอัตราดอกเบี้ยอยู่ในระดับต่ำ กำไรมักจะลดลงตามไปด้วย

- ต้นทุนการดำเนินงานสูง: แม้จะมีขนาดองค์กรใหญ่และการปรับใช้เทคโนโลยีดิจิทัลในระดับสูง ธนาคารยังมีต้นทุนที่สูงเมื่อเทียบกับคู่แข่งอย่าง JPMorgan Chase (NYSE: JPM) และ Wells Fargo (NYSE: WFC) ซึ่งส่งผลกระทบในทางลบต่อความสามารถในการทำกำไรโดยรวมของการดำเนินธุรกิจ

- จุดอ่อนในบางภาคส่วนของธนาคารรายย่อย: แม้ธนาคารจะมีส่วนแบ่งตลาดที่สำคัญในสหรัฐอเมริกา แต่ยังล้าหลังคู่แข่งอย่าง JPMorgan Chase และ Wells Fargo ในภาคส่วนธนาคารรายย่อยและบัตรเครดิต ซึ่งสองธนาคารนี้มีฐานลูกค้าที่ใหญ่กว่าและเครือข่ายการให้บริการที่พัฒนามากกว่า

โดยรวมแล้ว Bank of America เป็นผู้เล่นที่แข็งแกร่งในตลาดการเงินด้วยความหลากหลายและนวัตกรรม แต่ยังเผชิญกับความท้าทายจากปัจจัยมหภาคและต้นทุนการดำเนินงานที่สูง

รายงานผลประกอบการไตรมาส 3 ปี 2024 ของ Bank of America Corporation

ในเดือนตุลาคม Bank of America ได้เผยแพร่รายงานประจำไตรมาสที่ 3 ปี 2024 ซึ่งสิ้นสุดเมื่อวันที่ 30 กันยายน โดยมีข้อมูลสำคัญดังนี้ (https://investor.bankofamerica.com/):

- รายได้: 25.30 พันล้านดอลลาร์สหรัฐ (+1%)

- กำไรสุทธิ: 6.90 พันล้านดอลลาร์สหรัฐ (-12%)

- กำไรต่อหุ้น: 0.81 ดอลลาร์สหรัฐ (-10%)

- รายได้ดอกเบี้ยสุทธิ: 14.0 พันล้านดอลลาร์สหรัฐ (-3%)

รายได้ตามกลุ่มธุรกิจ:

- ธุรกิจธนาคารรายย่อย: 10.40 พันล้านดอลลาร์สหรัฐ (-1%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 5.80 พันล้านดอลลาร์สหรัฐ (+8%)

- ธุรกิจธนาคารทั่วโลก: 5.83 พันล้านดอลลาร์สหรัฐ (-6%)

- ตลาดโลก: 5.60 พันล้านดอลลาร์สหรัฐ (+14%)

กำไรสุทธิตามกลุ่มธุรกิจ:

- ธุรกิจธนาคารรายย่อย: 2.70 พันล้านดอลลาร์สหรัฐ (-6%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 1.10 พันล้านดอลลาร์สหรัฐ (+1%)

- ธุรกิจธนาคารทั่วโลก: 1.90 พันล้านดอลลาร์สหรัฐ (-27%)

- ตลาดโลก: 1.50 พันล้านดอลลาร์สหรัฐ (+25%)

ผู้ถือหุ้นได้รับเงินเกือบ 5.60 พันล้านดอลลาร์สหรัฐ ซึ่งรวมถึงเงินปันผล 2.00 พันล้านดอลลาร์ และการซื้อหุ้นคืน 3.50 พันล้านดอลลาร์

แม้ว่ารายได้รวมจะเพิ่มขึ้น 1% แต่กำไรสุทธิลดลง 12% โดยกำไรจากการดำเนินงานธนาคารทั้งในตลาดโลกและตลาดผู้บริโภคสหรัฐฯ ลดลง อย่างไรก็ตาม เช่นเดียวกับไตรมาสก่อน เซกเมนต์การลงทุนยังคงแสดงโมเมนตัมเชิงบวก ช่วยชดเชยผลกระทบเชิงลบจากภาคบริการธนาคาร

รายงานผลประกอบการไตรมาส 4 ปี 2024 ของ Bank of America Corporation

Bank of America Corporation เผยแพร่สถิติประจำไตรมาส 4 ปี 2024 เมื่อวันที่ 16 มกราคม 2025 โดยข้อมูลสำคัญเมื่อเปรียบเทียบกับช่วงเวลาเดียวกันในปี 2023 มีดังนี้ (https://investor.bankofamerica.com/):

- รายได้: 25.3 พันล้านดอลลาร์สหรัฐ (+15%)

- กำไรสุทธิ: 6.7 พันล้านดอลลาร์สหรัฐ (+112%)

- กำไรต่อหุ้น: 0.82 ดอลลาร์สหรัฐ (+134%)

- รายได้ดอกเบี้ยสุทธิ: 14.4 พันล้านดอลลาร์สหรัฐ (+3%)

รายได้ตามกลุ่มธุรกิจ:

- ธุรกิจธนาคารรายย่อย: 10.6 พันล้านดอลลาร์สหรัฐ (+3%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 6.0 พันล้านดอลลาร์สหรัฐ (+15%)

- ธุรกิจธนาคารทั่วโลก: 6.1 พันล้านดอลลาร์สหรัฐ (+3%)

- ตลาดโลก: 4.8 พันล้านดอลลาร์สหรัฐ (+20%)

กำไรสุทธิตามกลุ่มธุรกิจ:

- ธุรกิจธนาคารรายย่อย: 2.8 พันล้านดอลลาร์สหรัฐ (+2%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 1.2 พันล้านดอลลาร์สหรัฐ (+14%)

- ธุรกิจธนาคารทั่วโลก: 2.1 พันล้านดอลลาร์สหรัฐ (-13%)

- ตลาดโลก: 941 ล้านดอลลาร์สหรัฐ (+27%)

ในรายงานผลประกอบการไตรมาส 4 ปี 2025 ฝ่ายบริหารของ Bank of America แสดงความเชื่อมั่นในผลการดำเนินงานและแนวโน้มของบริษัท โดยระบุว่าแต่ละกลุ่มธุรกิจมีส่วนร่วมมากขึ้นต่อรายได้ และมีการเพิ่มขึ้นของเงินฝากและจำนวนเงินให้กู้ยืมเกินค่าเฉลี่ยของอุตสาหกรรม รายได้จากดอกเบี้ยสุทธิถูกคาดการณ์ว่าจะอยู่ระหว่าง 14.5 ถึง 14.6 พันล้านดอลลาร์สหรัฐในไตรมาส 1 ปี 2025 โดยมีแนวโน้มเติบโตอย่างต่อเนื่องไปถึงประมาณ 15.5-15.7 พันล้านดอลลาร์สหรัฐในไตรมาส 4 ปี 2025 ครึ่งหลังของปี 2025 ถูกคาดการณ์ว่าจะเติบโตแข็งแกร่งกว่าครึ่งแรก ซึ่งจะสร้างความได้เปรียบในการดำเนินงานตลอดทั้งปี

รายงานผลประกอบการไตรมาส 1 ปี 2025 ของ Bank of America Corporation

เมื่อวันที่ 15 เมษายน Bank of America ได้เผยแพร่รายงานผลประกอบการสำหรับไตรมาส 1 ปี 2025 ซึ่งสิ้นสุดเมื่อวันที่ 31 มีนาคม โดยมีประเด็นสำคัญดังนี้ (https://investor.bankofamerica.com/):

- รายได้: 27.37 พันล้านดอลลาร์สหรัฐ (+6%)

- กำไรสุทธิ: 7.40 พันล้านดอลลาร์สหรัฐ (+11%)

- กำไรต่อหุ้น: 0.90 ดอลลาร์สหรัฐ (+18%)

- รายได้ดอกเบี้ยสุทธิ: 14.44 พันล้านดอลลาร์สหรัฐ (+3%)

รายได้ตามกลุ่มธุรกิจ:

- ธุรกิจธนาคารรายย่อย: 10.49 พันล้านดอลลาร์สหรัฐ (+3%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 6.02 พันล้านดอลลาร์สหรัฐ (+7%)

- ธุรกิจธนาคารทั่วโลก: 5.97 พันล้านดอลลาร์สหรัฐ (0%)

- ตลาดโลก: 6.58 พันล้านดอลลาร์สหรัฐ (+12%)

กำไรสุทธิตามกลุ่มธุรกิจ:

- ธุรกิจธนาคารรายย่อย: 2.53 พันล้านดอลลาร์สหรัฐ (-4%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 1.00 พันล้านดอลลาร์สหรัฐ (0%)

- ธุรกิจธนาคารทั่วโลก: 1.91 พันล้านดอลลาร์สหรัฐ (-3%)

- ตลาดโลก: 1.94 พันล้านดอลลาร์สหรัฐ (+13%)

รายงานไตรมาส 1 ปี 2025 ของ Bank of America แสดงผลการดำเนินงานที่แข็งแกร่งเกินความคาดหมายของวอลล์สตรีท และทำให้นักลงทุนมีความมั่นใจแบบระมัดระวัง การเติบโตของรายได้ส่วนใหญ่มาจากรายได้จากการซื้อขาย โดยเฉพาะในกลุ่มหุ้น ซึ่งเพิ่มขึ้น 17% ท่ามกลางกิจกรรมในตลาดที่เพิ่มขึ้นทั่วทั้งธนาคารชั้นนำในสหรัฐอเมริกา

แม้จะมีผลประกอบการเชิงบวก Bank of America ยังคงแสดงท่าทีระมัดระวังต่อสถานการณ์เศรษฐกิจ ซีอีโอ Brian Moynihan กล่าวถึงความเสี่ยงที่อาจเกิดขึ้นจากภาษีนำเข้าใหม่และความไม่แน่นอนทั่วโลก อย่างไรก็ตาม เขาไม่คาดว่าจะเกิดภาวะถดถอยในเศรษฐกิจสหรัฐฯ ในปี 2025 โดย CFO Alastair Borthwick ได้อธิบายว่าเศรษฐกิจกำลังเติบโตอย่างช้าๆ

ในไตรมาส 1 ปี 2025 Bank of America ได้เพิ่มการกันสำรองหนี้เสียจาก 1.3 เป็น 1.5 พันล้านดอลลาร์สหรัฐ ซึ่งแสดงถึงแนวทางที่ระมัดระวังในการบริหารความเสี่ยงด้านสินเชื่อภายใต้ความไม่แน่นอนทางเศรษฐกิจ

สำหรับนักลงทุนที่เน้นรายได้ธนาคารยังคงจ่ายเงินปันผลรายไตรมาสที่ 0.26 ดอลลาร์สหรัฐต่อหุ้น แสดงให้เห็นถึงความมุ่งมั่นในการส่งคืนทุนแก่ผู้ถือหุ้น

สำหรับไตรมาส 2 ปี 2025 ฝ่ายบริหารของ Bank of America ไม่ได้ให้การคาดการณ์เฉพาะเจาะจง อย่างไรก็ตาม ธนาคารคาดว่ารายได้ดอกเบี้ยสุทธิจะเติบโต 6-7% ในปี 2025 และแตะระดับ 15.5 ถึง 15.7 พันล้านดอลลาร์สหรัฐภายในไตรมาส 4 ปี 2025 ซึ่งเป็นการย้ำการคาดการณ์ที่ได้กล่าวไว้ในรายงานไตรมาส 4 ปี 2024 โดยกลุ่มธุรกิจบริการผู้บริโภคยังคงเป็นตัวขับเคลื่อนหลักของรายได้ดอกเบี้ย

รายงานผลประกอบการไตรมาส 2 ปี 2025 ของ Bank of America Corporation

เมื่อวันที่ 16 กรกฎาคม Bank of America ได้เผยแพร่รายงานผลประกอบการสำหรับไตรมาส 2 ปี 2025 (ปีปฏิทิน) ครอบคลุมช่วงสิ้นสุดวันที่ 30 มิถุนายน โดยมีผลลัพธ์สำคัญเมื่อเปรียบเทียบกับไตรมาสเดียวกันของปีที่แล้ว ดังนี้ (https://investor.bankofamerica.com/):

- รายได้: 27.51 พันล้านดอลลาร์สหรัฐ (+4%)

- กำไรสุทธิ: 7.11 พันล้านดอลลาร์สหรัฐ (+3%)

- กำไรต่อหุ้น: 0.89 ดอลลาร์สหรัฐ (+7%)

- รายได้ดอกเบี้ยสุทธิ: 14.67 พันล้านดอลลาร์สหรัฐ (+7%)

รายได้ตามกลุ่มธุรกิจ:

- ธุรกิจธนาคารรายย่อย: 10.81 พันล้านดอลลาร์สหรัฐ (+6%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 5.93 พันล้านดอลลาร์สหรัฐ (+7%)

- ธุรกิจธนาคารทั่วโลก: 5.69 พันล้านดอลลาร์สหรัฐ (-7%)

- ตลาดโลก: 6.01 พันล้านดอลลาร์สหรัฐ (+10%)

กำไรสุทธิตามกลุ่มธุรกิจ:

- ธุรกิจธนาคารรายย่อย: 2.97 พันล้านดอลลาร์สหรัฐ (+14%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 0.99 พันล้านดอลลาร์สหรัฐ (-3%)

- ธุรกิจธนาคารทั่วโลก: 1.70 พันล้านดอลลาร์สหรัฐ (-19%)

- ตลาดโลก: 1.56 พันล้านดอลลาร์สหรัฐ (+10%)

Bank of America รายงานผลไตรมาสที่แข็งแกร่ง โดยกำไรสุทธิในไตรมาส 2 ปี 2025 เพิ่มขึ้นเป็น 7.1 พันล้านดอลลาร์สหรัฐ (0.89 ดอลลาร์ต่อหุ้น) เหนือความคาดหมายของนักวิเคราะห์และเพิ่มขึ้น 3% เมื่อเทียบเป็นรายปี แม้ว่ารายได้รวมจะต่ำกว่าคาดเล็กน้อย ตัวขับเคลื่อนหลักคือรายได้ดอกเบี้ยสุทธิที่ทำสถิติ 14.7 พันล้านดอลลาร์สหรัฐ (+7%) และรายได้จากการซื้อขายที่เพิ่มขึ้นอย่างมากเป็น 5.3 พันล้านดอลลาร์สหรัฐ (+14%) ท่ามกลางความผันผวนของตลาดและความไม่แน่นอนทางภูมิรัฐศาสตร์ที่สูงขึ้น

น้ำเสียงของฝ่ายบริหารมั่นใจ Brian Moynihan ซีอีโอ ระบุว่าการใช้จ่ายของผู้บริโภคมีเสถียรภาพ คุณภาพสินเชื่อสูง และการเติบโตแบบออร์แกนิกทั้งในสินเชื่อและเงินฝาก ธนาคารรายงานจำนวนบัญชีกระแสรายวันเติบโตต่อเนื่องเป็นไตรมาสที่ 26 ขณะที่ยอดสินเชื่อรวมเพิ่มขึ้น 6–8% ซีเอฟโอย้ำว่ารายได้ดอกเบี้ยสุทธิคาดว่าจะเพิ่มขึ้นอย่างต่อเนื่องและอาจแตะ 15.5–15.7 พันล้านดอลลาร์สหรัฐภายในไตรมาส 4 โดยการเติบโตของสินเชื่อคาดอยู่ในระดับกลางหลักเดียว (ประมาณ 4–6%) และค่าใช้จ่ายในการดำเนินงานคาดว่าจะคงที่หรือแม้ลดลงภายในสิ้นปี รายได้จากการซื้อขายยังคาดว่าจะเติบโตระดับกลางหลักเดียว ต่อเนื่องจากสถิติบวก 13 ไตรมาสติดต่อกัน

ฝ่ายวาณิชธนกิจยังเป็นจุดอ่อนหลัก โดยรายได้ค่าธรรมเนียมลดลงประมาณ 9% เมื่อเทียบเป็นรายปี แม้ฝ่ายบริหารคาดว่ากิจกรรมดีลจะฟื้นตัวในช่วงปลายปี

นอกจากนี้ ธนาคารยังยืนยันกลยุทธ์ในเซกเมนต์สเตเบิลคอยน์ โดยระบุแผนที่จะพัฒนาแพลตฟอร์มของตนเองหรือสร้างพันธมิตรเพื่อพัฒนาโครงสร้างพื้นฐานการชำระเงินดิจิทัลระดับสถาบัน

ผลประกอบการไตรมาส 3 ปี 2025 ของ Bank of America Corporation

เมื่อวันที่ 15 ตุลาคม Bank of America เผยแพร่รายงานไตรมาส 3 ปี 2025 สำหรับไตรมาสปฏิทินสิ้นสุดวันที่ 30 กันยายน ตัวเลขสำคัญเมื่อเทียบกับช่วงเดียวกันของปีก่อนมีดังนี้ (https://investor.bankofamerica.com/):

- รายได้: 28.08 พันล้านดอลลาร์สหรัฐ (+11%)

- กำไรสุทธิ: 8.46 พันล้านดอลลาร์สหรัฐ (+23%)

- กำไรต่อหุ้น (EPS): 1.06 ดอลลาร์สหรัฐ (+31%)

- รายได้ดอกเบี้ยสุทธิ: 15.23 พันล้านดอลลาร์สหรัฐ (+9%)

รายได้ตามเซกเมนต์:

- ธนาคารรายย่อย: 11.16 พันล้านดอลลาร์สหรัฐ (+7%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 6.31 พันล้านดอลลาร์สหรัฐ (+10%)

- ธนาคารทั่วโลก: 6.26 พันล้านดอลลาร์สหรัฐ (+7%)

- ตลาดทุนทั่วโลก: 6.22 พันล้านดอลลาร์สหรัฐ (+10%)

กำไรสุทธิตามเซกเมนต์:

- ธนาคารรายย่อย: 3.44 พันล้านดอลลาร์สหรัฐ (+28%)

- การบริหารความมั่งคั่งและการลงทุนทั่วโลก: 1.27 พันล้านดอลลาร์สหรัฐ (+20%)

- ธนาคารทั่วโลก: 2.13 พันล้านดอลลาร์สหรัฐ (+11%)

- ตลาดทุนทั่วโลก: 1.65 พันล้านดอลลาร์สหรัฐ (+4%)

สำหรับไตรมาส 3 ปี 2025 Bank of America รายงานผลลัพธ์ที่เหนือความคาดหมาย รายได้รวม 28.1 พันล้านดอลลาร์สหรัฐ กำไรสุทธิ 8.5 พันล้านดอลลาร์สหรัฐ และกำไรต่อหุ้น 1.06 ดอลลาร์สหรัฐ อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้นแตะ 15.4% สูงกว่าที่นักวิเคราะห์คาด ปัจจัยหลักมาจากการเติบโตทำสถิติของรายได้ดอกเบี้ยสุทธิและการฟื้นตัวที่ชัดเจนของค่าธรรมเนียมวาณิชธนกิจ

เมื่อเทียบกับไตรมาส 2 ปี 2025 ผลการดำเนินงานของธนาคารปรับดีขึ้น สำรองเผื่อหนี้สูญที่อาจเกิดขึ้นลดลงเหลือ 1.3 พันล้านดอลลาร์สหรัฐ (จาก 1.6 พันล้านดอลลาร์ก่อนหน้า) ในขณะที่ยอดตัดจำหน่ายหนี้เสียลดลงราว 10% บ่งชี้ถึงการทรงตัวของคุณภาพพอร์ตสินเชื่อ

ผลลัพธ์เมื่อเทียบเป็นรายปีก็ปรับตัวดีขึ้นอย่างแข็งแกร่ง: รายได้เพิ่มขึ้น 11% และกำไรต่อหุ้นเพิ่มจาก 0.81 ดอลลาร์สหรัฐเป็น 1.06 ดอลลาร์สหรัฐ รายได้ดอกเบี้ยสุทธิแตะ 15.2 พันล้านดอลลาร์สหรัฐ (+9%) ได้แรงหนุนจากปริมาณสินเชื่อและเงินฝากที่สูงขึ้น ค่าธรรมเนียมวาณิชธนกิจเติบโต 43% เป็น 2.0 พันล้านดอลลาร์สหรัฐ ขณะที่รายได้จากการซื้อขายเพิ่มขึ้น 9% การใช้จ่ายผ่านบัตรของลูกค้าเพิ่มขึ้น 6% สะท้อนกิจกรรมผู้บริโภคที่แข็งแรง

ค่าใช้จ่ายเพิ่มขึ้นในระดับปานกลาง – ราว 5% – ขณะที่กำไรเติบโตเร็วกว่ามาก เงินกองทุนยังคงแข็งแกร่ง โดยอัตราส่วน CET1 อยู่ที่ 11.6% ในไตรมาสดังกล่าว ผู้ถือหุ้นได้รับผลตอบแทนรวม 7.4 พันล้านดอลลาร์สหรัฐ: เงินปันผล 2.1 พันล้านดอลลาร์ และการซื้อหุ้นคืน 5.3 พันล้านดอลลาร์

ฝ่ายบริหารคาดว่ารายได้ดอกเบี้ยสุทธิในไตรมาส 4 ปี 2025 จะอยู่ที่ 15.6–15.7 พันล้านดอลลาร์สหรัฐ เพิ่มขึ้น 8% เมื่อเทียบเป็นรายปี ธนาคารมีแผนควบคุมค่าใช้จ่ายและเดินหน้าจ่ายคืนแก่ผู้ถือหุ้นต่อไป พร้อมรักษาระดับเงินกองทุนที่แข็งแรง

ผลประกอบการ Bank of America Corporation ไตรมาส 4 ปี 2025

เมื่อวันที่ 14 มกราคม 2026 Bank of America ได้เผยแพร่ผลประกอบการไตรมาส 4 ปี 2025 สำหรับปีปฏิทินที่สิ้นสุดวันที่ 31 ธันวาคม โดยมีตัวเลขสำคัญเมื่อเปรียบเทียบกับช่วงเดียวกันของปีก่อนดังนี้ https://investor.bankofamerica.com/):

- รายได้: 28.39 พันล้านดอลลาร์สหรัฐ (+7%)

- กำไรสุทธิ: 7.60 พันล้านดอลลาร์สหรัฐ (+12%)

- กำไรต่อหุ้น: 0.98 ดอลลาร์สหรัฐ (+18%)

- รายได้ดอกเบี้ยสุทธิ: 15.89 พันล้านดอลลาร์สหรัฐ (+9%)

รายได้แยกตามกลุ่มธุรกิจ:

- *Consumer Banking: 12.53 พันล้านดอลลาร์สหรัฐ (+7%)

- Global Wealth and Investment Management: 6.73 พันล้านดอลลาร์สหรัฐ (+9%)

- Global Banking: 6.18 พันล้านดอลลาร์สหรัฐ (+7%)

- Global Markets: 5.64 พันล้านดอลลาร์สหรัฐ (+8%)

กำไรสุทธิแยกตามกลุ่มธุรกิจ:

- Consumer Banking: 3.24 พันล้านดอลลาร์สหรัฐ (+14%)

- Global Wealth and Investment Management: 1.49 พันล้านดอลลาร์สหรัฐ (+20%)

- Global Banking: 2.00 พันล้านดอลลาร์สหรัฐ (+5%)

- Global Markets: 1.33 พันล้านดอลลาร์สหรัฐ (+9%)

สำหรับไตรมาส 4 ปี 2025 Bank of America แสดงผลประกอบการที่แข็งแกร่ง โดยสูงกว่าที่ตลาดคาดการณ์ไว้ทั้งในด้านรายได้และกำไร รายได้อยู่ที่ 28.4 พันล้านดอลลาร์สหรัฐ สูงกว่าประมาณการเฉลี่ยของนักวิเคราะห์เล็กน้อย (27.5–27.8 พันล้านดอลลาร์สหรัฐ) และกำไรสุทธิอยู่ที่ 7.6 พันล้านดอลลาร์สหรัฐ เพิ่มขึ้น 12% เมื่อเทียบกับปีก่อน กำไรต่อหุ้นอยู่ที่ 0.98 ดอลลาร์สหรัฐ ซึ่งสูงกว่าที่คาดไว้เช่นกัน (0.96 ดอลลาร์สหรัฐ) ปัจจัยหลักที่ขับเคลื่อนการเติบโตคือรายได้ดอกเบี้ยสุทธิที่แข็งแกร่ง ซึ่งเพิ่มขึ้น 10% เป็น 15.8 พันล้านดอลลาร์สหรัฐ สะท้อนถึงความสามารถของธนาคารในการสร้างกำไรในสภาพแวดล้อมที่อัตราดอกเบี้ยอยู่ในระดับสูง

ตลาดทุนและธุรกิจการซื้อขายยังมีส่วนสำคัญต่อความสามารถในการทำกำไร ธุรกิจการลงทุนและการซื้อขายแสดงการเติบโตที่แข็งแกร่ง โดยการซื้อขายหลักทรัพย์และสกุลเงินต่างประเทศมีกำไรเพิ่มขึ้นอย่างชัดเจน ขณะที่ค่าธรรมเนียมและรายได้จากการบริหารสินทรัพย์ที่เพิ่มขึ้นช่วยเสริมความแข็งแกร่งให้กับผลประกอบการ อย่างไรก็ตาม แม้รายได้ที่ไม่ใช่ดอกเบี้ยจะอยู่ในระดับสูง แต่ส่วนต่างกำไรของธนาคารลดลงเล็กน้อย เนื่องจากต้นทุนที่เพิ่มขึ้นจากการให้บริการสินเชื่อในปริมาณที่สูงขึ้น

คุณภาพสินเชื่อยังคงมีเสถียรภาพ แม้เศรษฐกิจจะชะลอตัวและอัตราดอกเบี้ยอยู่ในระดับสูง สัญญาณเชิงบวกอีกประการหนึ่งต่อเสถียรภาพทางการเงินของบริษัทคือ ธนาคารสามารถลดเงินสำรองสำหรับความสูญเสียจากสินเชื่อที่อาจเกิดขึ้นได้ แม้อัตราดอกเบี้ยจะเพิ่มขึ้นและมีความคาดหวังถึงความเสี่ยงด้านคุณภาพสินเชื่อ การเติบโตของสินเชื่อเฉลี่ยอยู่ที่ 8% สะท้อนถึงความต้องการสินเชื่ออย่างต่อเนื่องจากทั้งผู้บริโภคและภาคธุรกิจ

ฝ่ายบริหารได้ปรับเพิ่มประมาณการรายได้ดอกเบี้ยสุทธิสำหรับปี 2026 โดยคาดว่าจะเติบโต 5–7% อัตราดอกเบี้ยที่อยู่ในระดับสูงยังคงคาดว่าจะสนับสนุนผลประกอบการในหมวดนี้ อย่างไรก็ตาม ด้วยความเป็นไปได้ของการชะลอตัวทางเศรษฐกิจและต้นทุนที่เพิ่มขึ้น ธนาคารอาจเผชิญข้อจำกัดด้านกำไรในระยะยาว การคาดการณ์สำหรับไตรมาสถัดไปยังอยู่ในเชิงบวกในระดับปานกลาง โดยธนาคารตั้งเป้าควบคุมต้นทุน พร้อมกับการคืนเงินทุนให้ผู้ถือหุ้นอย่างต่อเนื่อง รวมถึงเงินปันผลและการซื้อหุ้นคืน

การวิเคราะห์ปัจจัยพื้นฐานของ Bank of America Corporation

ด้านล่างคือการวิเคราะห์ปัจจัยพื้นฐานของ BAC โดยอ้างอิงจากผลประกอบการทางการเงินไตรมาส 3 ปี 2026:

- เงินทุนและความแข็งแกร่ง: เงินทุนและความแข็งแกร่งของ Bank of America ยังคงอยู่ในระดับสูง อัตราส่วนเงินกองทุนขั้นที่ 1 (CET1) อยู่ที่ 11.4% ลดลง 23 basis points จากไตรมาสก่อนหน้า แต่ยังสูงกว่าข้อกำหนดขั้นต่ำตามกฎระเบียบที่ 10% อย่างมีนัยสำคัญ เงินกองทุน CET1 ยังคงทรงตัวที่ 201 พันล้านดอลลาร์สหรัฐ อัตราส่วนเลเวอเรจเสริมอยู่ที่ 5.7% ซึ่งสูงกว่าระดับที่กำหนดเช่นกัน ในขณะเดียวกัน สินทรัพย์ถ่วงน้ำหนักความเสี่ยงเพิ่มขึ้น 22 พันล้านดอลลาร์สหรัฐ จากการเติบโตของพอร์ตสินเชื่อและฐานสินทรัพย์ ธนาคารยังคงรักษาโครงสร้างเงินทุนที่แข็งแกร่ง พร้อมกันชนที่เพียงพอเหนือข้อกำหนดด้านกฎระเบียบ การลดลงของ CET1 สะท้อนถึงการเพิ่มขึ้นของสินทรัพย์ถ่วงน้ำหนักความเสี่ยงเป็นหลัก แต่ระดับเงินทุนยังคงแข็งแกร่งเพียงพอที่จะสนับสนุนการเติบโตของธุรกิจ โดยรวมแล้ว เงินทุนของธนาคารเป็นไปตามมาตรฐาน Basel III ซึ่งช่วยรับประกันความแข็งแกร่งที่จำเป็นสำหรับกิจกรรมการปล่อยสินเชื่อ

- สภาพคล่องและแหล่งเงินทุน: ปริมาณเงินฝากเฉลี่ยของ Bank of America เพิ่มขึ้นเป็น 2.01 ล้านล้านดอลลาร์สหรัฐ (+3% เมื่อเทียบกับปีก่อน) สำหรับไตรมาสนี้ ซึ่งนับเป็นไตรมาสที่ 10 ติดต่อกันของการเติบโต แหล่งสภาพคล่องทั่วโลกมีมูลค่ารวม 975 พันล้านดอลลาร์สหรัฐ บ่งชี้ถึงกันชนสภาพคล่องที่แข็งแกร่ง ธนาคารใช้การเติบโตของเงินฝากเพื่อลดการพึ่งพาแหล่งเงินทุนจากตลาดขายส่ง ส่งผลให้โครงสร้างงบดุลแข็งแกร่งยิ่งขึ้น

- เงินปันผลและการซื้อหุ้นคืน: ในไตรมาส 4 ปี 2025 ธนาคารได้คืนเงินทุนให้แก่ผู้ถือหุ้นรวม 8.4 พันล้านดอลลาร์สหรัฐ โดยแบ่งเป็นเงินปันผลสำหรับหุ้นสามัญ 2.1 พันล้านดอลลาร์สหรัฐ (เงินปันผลรายไตรมาส 0.28 ดอลลาร์สหรัฐต่อหุ้น) และการซื้อหุ้นคืนมูลค่า 6.3 พันล้านดอลลาร์สหรัฐ ส่งผลให้จำนวนหุ้นที่จำหน่ายได้แล้วลดลง 4% เมื่อเทียบกับปีก่อน

- กำไรและประสิทธิภาพ: กำไรสุทธิของธนาคารเพิ่มขึ้น 12% เมื่อเทียบกับปีก่อน และกำไรต่อหุ้นเพิ่มขึ้น 18% รายได้รายไตรมาสอยู่ที่ 28.4 พันล้านดอลลาร์สหรัฐ (+7% เมื่อเทียบกับปีก่อน) รายได้ดอกเบี้ยสุทธิเพิ่มขึ้น 10% จากการเติบโตของสินเชื่อและการประเมินมูลค่าสินทรัพย์ใหม่ รายได้ที่ไม่ใช่ดอกเบี้ยเพิ่มขึ้น 4% เป็น 12.6 พันล้านดอลลาร์สหรัฐ จากค่าธรรมเนียมการบริหารสินทรัพย์ที่สูงขึ้นและผลการซื้อขายที่แข็งแกร่ง อัตราส่วนประสิทธิภาพปรับตัวดีขึ้นเป็น 61% จาก 63% ในปีก่อนหน้า

- สินเชื่อและความเสี่ยง: ปริมาณสินเชื่อและสัญญาเช่าเฉลี่ยเพิ่มขึ้น 8% เมื่อเทียบกับปีก่อน เป็น 1.17 ล้านล้านดอลลาร์สหรัฐ เงินสำรองสำหรับการขาดทุนด้านสินเชื่อในกลุ่มผู้บริโภคลดลง 15% เหลือ 1.1 พันล้านดอลลาร์สหรัฐ ขณะที่หนี้สูญสุทธิก็ลดลงเช่นกัน คุณภาพสินทรัพย์ยังคงมีเสถียรภาพตามที่ฝ่ายบริหารระบุ การลดลงของอัตราดอกเบี้ย 100 basis points อาจทำให้รายได้ดอกเบี้ยสุทธิลดลง 2 พันล้านดอลลาร์สหรัฐ ขณะที่การเพิ่มขึ้นของอัตราดอกเบี้ย 100 basis points จะเพิ่มรายได้ประมาณ 700 ล้านดอลลาร์สหรัฐ

การวิเคราะห์ปัจจัยพื้นฐานของ BAC – บทสรุป

Bank of America สิ้นสุดปี 2025 ด้วยความแข็งแกร่งทางการเงินสูง แสดงให้เห็นถึงการเติบโตตามธรรมชาติของเงินฝากและสินเชื่อ ประสิทธิภาพการดำเนินงานที่สูง และกันชนเงินทุนที่มีนัยสำคัญสำหรับการคืนผลตอบแทนแก่ผู้ถือหุ้น ความเสี่ยงหลักของธนาคารในปี 2026 ยังคงเป็นความเป็นไปได้ของการปรับลดอัตราดอกเบี้ย ซึ่งอาจกดดันรายได้ดอกเบี้ยสุทธิ

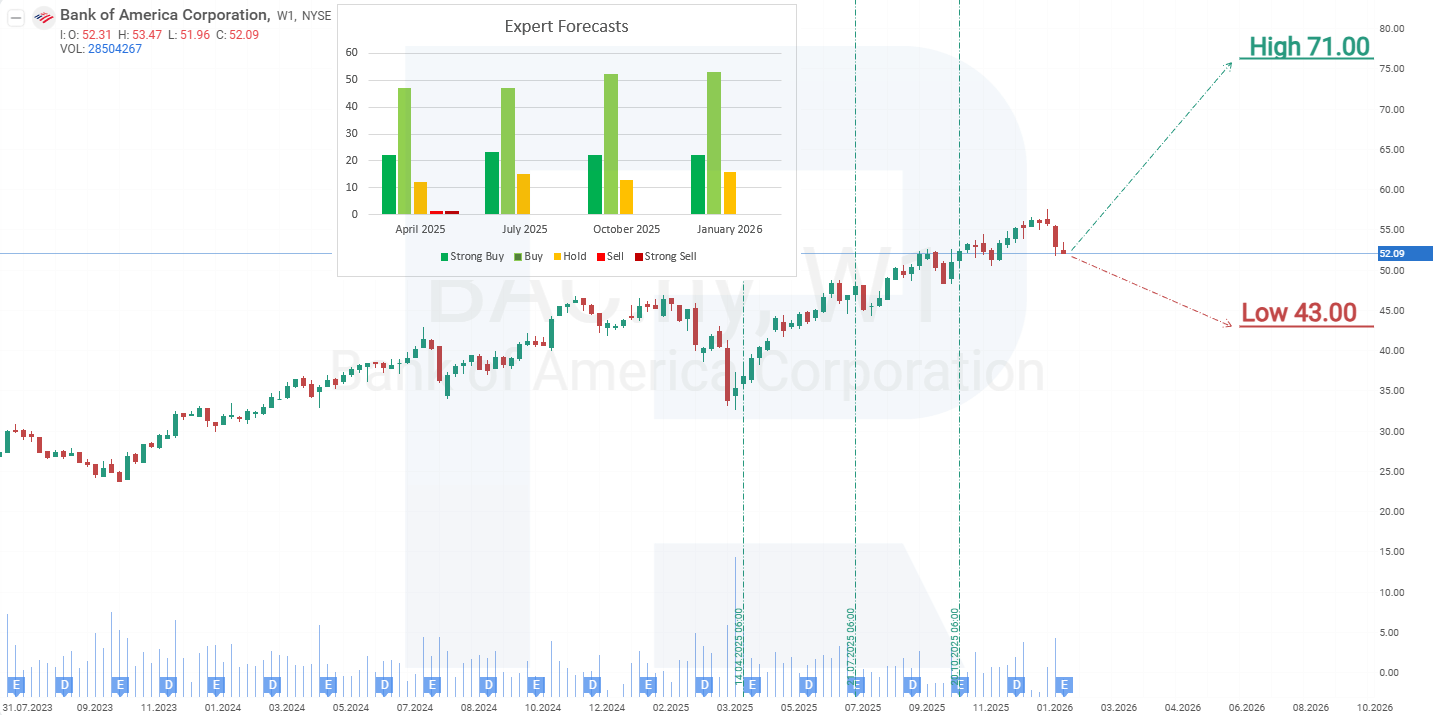

การคาดการณ์โดยผู้เชี่ยวชาญสำหรับหุ้น Bank of America Corp ในปี 2025

- Barchart: นักวิเคราะห์ 16 จาก 27 รายให้คำแนะนำ Strong Buy สำหรับหุ้น Bank of America, 6 รายให้คำแนะนำ Moderate Buy และ 5 รายให้คำแนะนำ Hold เป้าหมายราคาสูงสุดอยู่ที่ 71 ดอลลาร์สหรัฐ และขอบล่างอยู่ที่ 47 ดอลลาร์สหรัฐ

- MarketBeat: นักวิเคราะห์ 24 จาก 27 รายให้คำแนะนำ Buy สำหรับหุ้น โดยมี 3 รายให้คำแนะนำ Hold เป้าหมายราคาสูงสุดอยู่ที่ 71 ดอลลาร์สหรัฐ และขอบล่างอยู่ที่ 47 ดอลลาร์สหรัฐ

- TipRanks: ผู้เชี่ยวชาญ 14 จาก 18 รายแนะนำ Buy และ 4 รายให้คำแนะนำ Hold เป้าหมายราคาสูงสุดอยู่ที่ 71 ดอลลาร์สหรัฐ และขอบล่างอยู่ที่ 55 ดอลลาร์สหรัฐ

- Stock Analysis: ผู้เชี่ยวชาญ 6 จาก 19 รายให้คำแนะนำ Strong Buy, 9 รายให้คำแนะนำ Buy และ 4 รายให้คำแนะนำ Hold เป้าหมายราคาสูงสุดอยู่ที่ 71 ดอลลาร์สหรัฐ และขอบล่างอยู่ที่ 43 ดอลลาร์สหรัฐ

ภาพแสดงการคาดการณ์จากผู้เชี่ยวชาญสำหรับหุ้น Bank of America Corporation ในปี 2026

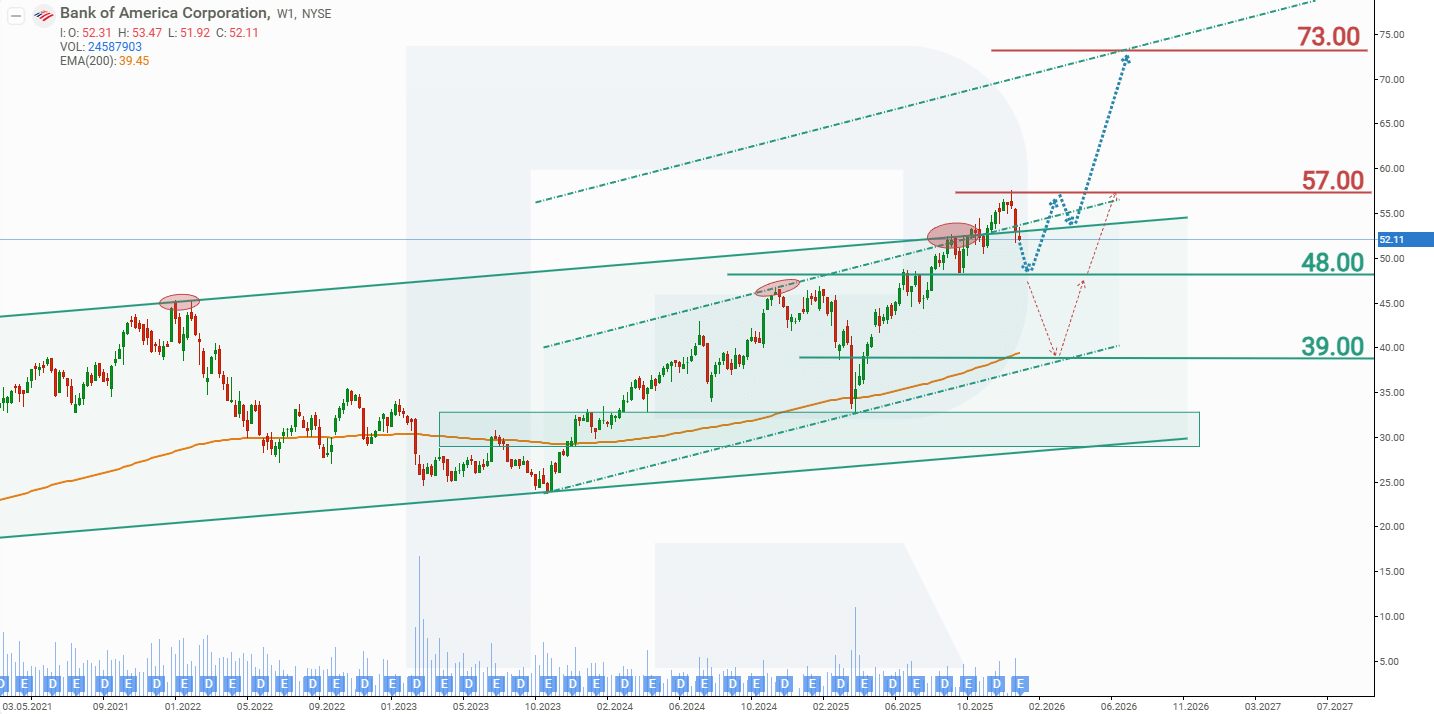

บนกราฟรายสัปดาห์ หุ้นของ Bank of America กำลังซื้อขายอยู่ในกรอบแนวโน้มขาขึ้นและได้แตะขอบบนของกรอบดังกล่าว ซึ่งทำหน้าที่เป็นแนวต้าน ความพยายามในการทะลุและยืนเหนือระดับนี้ไม่ประสบความสำเร็จ และแม้แต่รายงานผลประกอบการรายไตรมาสที่ออกมาดีกว่าคาดก็ไม่สามารถกระตุ้นการปรับตัวขึ้นได้ สิ่งนี้บ่งชี้ถึงความจำเป็นของการปรับฐานก่อนที่แนวโน้มขาขึ้นจะดำเนินต่อไป จากผลการดำเนินงานปัจจุบันของหุ้น BAC สถานการณ์ราคาที่เป็นไปได้สำหรับปี 2026 มีดังนี้:

การคาดการณ์กรณีฐานสำหรับหุ้น BAC บ่งชี้ถึงการทดสอบแนวรับที่ระดับ 48 ดอลลาร์สหรัฐ จากนั้นเกิดการฟื้นตัวและปรับตัวขึ้นไปยังแนวต้านที่ 57 ดอลลาร์สหรัฐ หากสามารถทะลุระดับนี้ได้ ราคาหุ้นอาจปรับตัวขึ้นไปถึง 73 ดอลลาร์สหรัฐ

การคาดการณ์ทางเลือกสำหรับหุ้น BAC ชี้ให้เห็นถึงการปรับตัวลงของราคาไปยังเส้นแนวโน้มที่ระดับ 39 ดอลลาร์สหรัฐ แม้ว่าสถานการณ์นี้จะหมายถึงการปรับตัวลดลงประมาณ 25% ของราคาหุ้น BAC จากระดับปัจจุบัน แต่ก็ยังถือเป็นการปรับฐานภายในกรอบของแนวโน้มขาขึ้น การฟื้นตัวจากระดับ 39 ดอลลาร์สหรัฐ จะเป็นสัญญาณของการกลับมาปรับตัวขึ้นของราคา โดยมีเป้าหมายที่ระดับ 57 ดอลลาร์สหรัฐ

การวิเคราะห์และคาดการณ์ราคาหุ้น Bank of America Corporation สำหรับปี 2026การวิเคราะห์และคาดการณ์ราคาหุ้น Bank of America Corporation สำหรับปี 2025

ความเสี่ยงในการลงทุนในหุ้นของ Bank of America Corporation ประกอบด้วยปัจจัยหลายประการ ดังนี้:

- ความอ่อนไหวต่ออัตราดอกเบี้ย: ความสามารถในการทำกำไรของ Bank of America เชื่อมโยงอย่างใกล้ชิดกับอัตราดอกเบี้ย การปรับขึ้นอัตราดอกเบี้ยจะช่วยเพิ่มผลตอบแทนจากสินทรัพย์ แต่ขณะเดียวกันก็เพิ่มต้นทุนเงินฝาก ทำให้อาจลดรายได้จากดอกเบี้ยสุทธิ หากธนาคารกลางสหรัฐ (Fed) เริ่มปรับลดอัตราดอกเบี้ยตามที่นักวิเคราะห์บางรายคาดการณ์ไว้ ก็อาจส่งผลกระทบในเชิงลบต่อรายได้ดอกเบี้ยและมูลค่าหุ้น BAC

- ความไม่แน่นอนทางเศรษฐกิจและการเมือง: การกลับมาใช้นโยบายภาษีของรัฐบาลทรัมป์ก่อให้เกิดความผันผวนในตลาด แม้จะเพิ่มรายได้จากการซื้อขายในระยะสั้น แต่ก็เพิ่มความไม่แน่นอนด้วยเช่นกัน ความตึงเครียดในความสัมพันธ์ระหว่างประเทศ โดยเฉพาะกับจีน อาจกระทบต่อตลาดโลกและลดรายได้ของ BAC จากการดำเนินงานในต่างประเทศ

- รายได้จากธุรกิจวาณิชธนกิจลดลง: ท่ามกลางความไม่แน่นอน กิจกรรมในตลาดที่เกี่ยวข้องกับการควบรวมกิจการ (M&A) และการเสนอขายหุ้น (IPO) ได้ชะลอตัวลง ส่งผลให้รายได้จากค่าธรรมเนียวลดลงตามไปด้วย

- ความเสี่ยงด้านเครดิต: การเพิ่มขึ้นของเงินสำรองสำหรับการสูญเสียจากสินเชื่อ บ่งชี้ว่าธนาคารคาดการณ์ว่าจะมีการผิดนัดชำระหนี้เพิ่มขึ้น โดยเฉพาะในกลุ่มสินเชื่อเชิงพาณิชย์ สัดส่วนของสินเชื่อที่มีปัญหากำลังเพิ่มขึ้น ซึ่งอาจนำไปสู่การตัดจำหน่ายหนี้เสีย และรายได้จากค่าธรรมเนียวที่ลดลง

แม้ว่า Bank of America จะแสดงให้เห็นถึงความแข็งแกร่งในหลายด้าน นักลงทุนควรพิจารณาความเสี่ยงเหล่านี้ด้วย เนื่องจากอาจกดดันต่อผลประกอบการทางการเงินของบริษัทในอนาคต

คำชี้แจง: บทความนี้ได้รับการแปลด้วยความช่วยเหลือจากเครื่องมือ AI แม้ว่าจะได้พยายามอย่างเต็มที่ในการรักษาความหมายดั้งเดิม แต่อาจมีความคลาดเคลื่อนหรือข้อบกพร่องบางประการ หากไม่มั่นใจ โปรดอ้างอิงจากต้นฉบับภาษาอังกฤษ

การคาดการณ์ที่นำเสนอในส่วนนี้จะสะท้อนให้เห็นความคิดเห็นส่วนตัวของผู้แต่งเท่านั้น และจะไม่สามารถถูกพิจารณาว่าเป็นแนวทางสำหรับการซื้อขาย RoboForex ไม่รับผิดชอบสำหรับผลลัพธ์การซื้อขายที่อ้างอิงตามคำแนะนำการซื้อขายที่อธิบายเอาไว้ในบทวิจารณ์การวิเคราะห์เหล่านี้